车载激光雷达,黎明前的黑夜,抑或洗牌前的泡沫?

1月9日,蔚来汽车在成都发布新车型ET7,首次应用了其投资的初创企业Innovusion的高精度激光雷达,而Innovusion最近又得到了均胜电子数千万元的战略投资。

1月7日,上海禾赛科技提交了招股说明书,拟在科创板上市募资20亿元。

1月1日,小鹏汽车宣布与大疆旗下的览沃科技合作,在2021年推出的全新量产P5车型上车规级激光雷达。

在再往前的2020年,Velodyne、Luminar等5家知名激光雷达公司通过与SPAC(Special Purpose Acquisition Company 即特殊目的并购公司,也称空白支票公司)合并上市,相比传统的IPO,SPAC上市的流程耗时短,费用低,并且确定性强,并购估值高。

汽车商业评论初步统计,2020年激光雷达领域投融资事件多达10起,虽然受自动驾驶商业化落地周期长,投资更理性的影响,数量远不如前两年,但禾赛科技、速腾聚创、镭神智能、一径科技等明星企业均完成新一轮融资。

另外,长城、北汽等国内车企,以及奔驰、宝马、沃尔沃、丰田、本田等国际车企都公布了在近期推出的量产新车上搭载激光雷达的消息。

在2020年8月的第十二届中国汽车蓝皮书论坛上,华为智能汽车解决方案BU总裁王军表示,华为短期内迅速开发出100线的激光雷达。

目前尚不能确定有关激光雷达量产的消息,最终是否能变为现实,但激光雷达已经成为车企针对自动驾驶的宣传点,也成为激光雷达企业吸引投资的利器。

激光雷达作为先进探测市场的重要组成部分,行业发展与应用场景深度绑定。激光雷达的应用,涵盖机器人、自动驾驶、移动设备、军事、测绘、农业、3D打印等领域。其中,机器人、自动驾驶,是目前最广泛的应用场景。

眼下,全球激光雷达行业也正在经历一轮资本热潮,但是从这些初创公司的财务情况来看,短期内盈利希望并不大。

比如,2020年9月上市的Velodyne是全球范围内营收最高的激光雷达公司,该公司2019年营收为1.014亿美元,净亏损6720万美元,最新市值为40亿美元。该公司公开表态,预计在2022财年之前都不会摆脱亏损。

2020年12月通过SPAC方式在美国上市的Luminar,目前的市值是107亿美元。去年,该公司收入为1260万美元,净亏损9470万美元。该公司接下来将面临能否将与沃尔沃汽车的合作协议转化为规模化量产的不确定性风险。

禾赛科技的招股说明书也明确写道,截至2020年9月末,禾赛科技合并层面累计未弥补亏损为3873.85万元,并预测未来一段时间保持较高的研发投入将是常态,这也就意味着将来禾赛科技可能会持续亏损。

那么,目前激光雷达行业的热热闹闹,是黎明前的征兆,还是行业洗牌前的泡沫呢?

根据ICV Tank数据,2025年全球车载激光雷达市场规模有望自2019年的4亿美元增加至69亿美元,对应2020-2025年复合增速为60.7%;中国车载激光雷达市场规模亦有望由2019年的4.5亿元增加至20.4亿元,对应2020-2025年复合增速为28.6%。

然而,激光雷达企业的主要客户——自动驾驶公司对此似乎并不乐观。通用汽车旗下自动驾驶子公司Cruise的联合创始人兼总裁凯尔·沃格特(Kyle Vogt)表示:“现在激光雷达行业正在发生一件有趣的事情。它们的价值基于完全重叠的潜在客户,以及这些客户带来的预计收入,大家对未来的预测几乎都是非常理想化。”

汽车商业评论认为,激光雷达近期广受关注,和其性能的提升、适应能力的增强及价格的大幅下降有密切关系,但车规级高性能激光雷达,是否能在短期内实现在量产车上的大规模使用,可能是决定主攻汽车领域的激光雷达公司命运的关键。

机械式激光雷达作为自动驾驶领域最早开始应用的传统激光雷达,经过数十年不断迭代,技术早已趋于成熟,但由于物理极限和成本高等因素限制,装配和调制困难,扫描频率低,生产周期长,成本居高不下,并且机械部件寿命不长(约1000-3000小时),只能用于自动驾驶的研发领域,难以满足苛刻的车规级要求(至少1万小时以上)。

随着自动驾驶行业发展路线日趋统一,在车规量产和高性能需求下,激光雷达量产商都在着手开发性能更好、体积更小、集成化程度更高,并且成本更低的激光雷达,由混合固态过渡到纯固态激光雷达是必然的技术发展路线。在技术上领先的企业,其车规级固态激光雷达产品,已经跨越了高级开发和研究,标准化,客户需求开发等阶段,正在展开车规级产线开发和各类测试验证。

目前主流的固态激光雷达有MEMS(Micro-Electro-Mechanical System,微机电系统)、OPA(Optical Phased Array, 光学相控阵)技术和Flash (泛光面阵)技术三种。这三种实现方式各有优势和局限性。

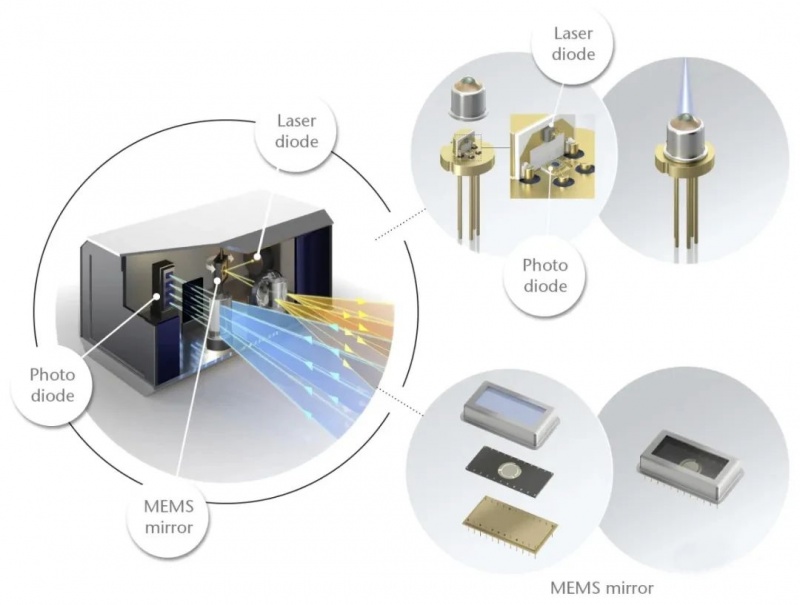

MEMS激光雷达通过硅基芯片上微振镜以一定谐波频率的振荡,来反射激光器的光线,从而以超高的扫描速度形成高密度的点云图。由此改变单个发射器的发射角度进行扫描,形成形成较广的扫描角度和较大的扫描范围。

其核心光束操纵元件为MEMS微振镜,大大减少了激光雷达的尺寸,减少激光器和探测器数量,极大地降低成本,具有高性能、稳定可靠、易于生产制造等优点,兼顾车规量产与高性能的需求。

但是,MEMS激光雷达并没有完全消除机械,只是将扫描单元变成了MEMS微振镜,仍然存在微振镜的振动,所以它并不能算纯固态激光雷达,而是混合固态雷达(也称类固态/半固态雷达)。

其光路较复杂,微振镜结构会影响整个激光雷达的寿命,激光功率较低,信噪比较低、有效距离较短,并且激光扫描范围受微振镜面积限制,视野相对较窄。

OPA激光雷达是运用相干原理,采用多个光源组成阵列,通过调节发射阵列中每个发射单元的相位差来改变激光的出射角度,通过控制各光源发射的时间差,可以合成角度灵活、精密可控的主光束,实现对不同方向的扫描。

这种固态激光雷达有着扫描速度快,精度高,可控性好,抗振性能好,体积小,量产一致性高,成本更低等优点。但OPA激光雷达仍有易形成旁瓣效应,光信号覆盖有限、环境光干扰、测距较短等问题,而且加工难度较高。

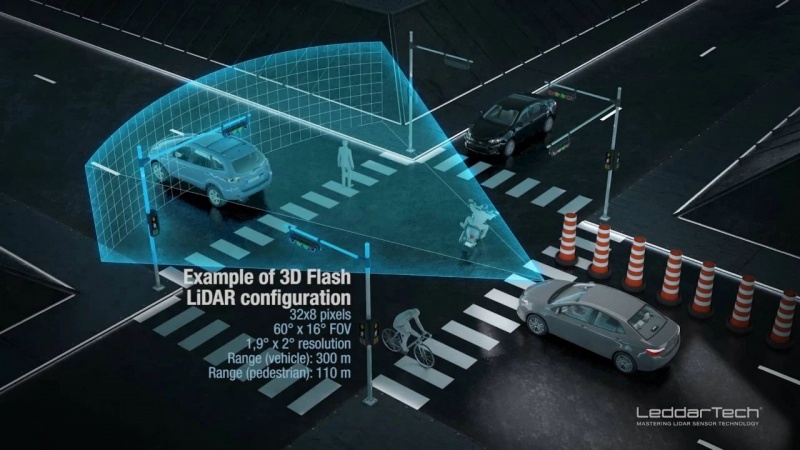

Flash激光雷达,指一次闪光(激光脉冲)成像的激光雷达,在发射端采用面光源,短时间发射出一大片覆盖探测区域的面阵激光,再以高度灵敏的接收器,来完成对环境周围图像的绘制,它也是目前唯一的非扫描式激光雷达,能够达到最高等级的车规要求。

这种激光雷达的缺点很明显,功率密度太低,导致其有效距离一般难以超过 50 米,分辨率也比较低。要改善其性能,需要使用功率更大的激光器,或更先进的激光发射阵列,让发光单元按一定模式导通点亮,以取得扫描器的效果。

在这三种激光雷达中,MEMS激光雷达相对成熟,能以较低的成本和较高的准确度实现成像,并且可以针对需要重点识别的物体进行重点扫描,落地快,有效地克服了传统的机械式激光雷达在寿命、成本和良品率等方面所存在的问题,将在未来五年占主导地位。

而OPA和Flash激光雷达技术,虽然前景非常美好,但由于技术本身有待完善,加上上游核心电子元器件、技术支持不成熟,要达到大规模量产,尚需时日。

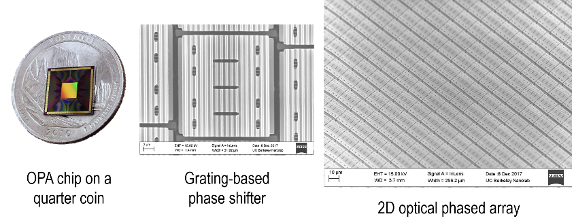

在固态激光雷达领域,有的企业还会应用新技术改善性能,比如有的OPA激光雷达将光芯片、探测器芯片集成于硅光芯片内, 有专家称,600平方毫米的这种激光雷达芯片,预计成本可控制在40美元以内。

硅光技术是基于硅和硅基衬底材料(如 SiGe/Si、SOI 等),利用现有 CMOS 工艺进行光器件开发和集成的新一代技术,结合了集成电路技术的超大规模、超高精度制造的特性和光子技术超高速率、超低功耗的优势。

虽然硅光并非新生技术,1985年由美国贝尔实验室提出,目前广泛运用于光通信领域,但在激光雷达领域,硅光尚处于萌发阶段。在设计方面面临着架构不完善、体积和性能平衡等难题;制造工艺面临着自动化程度低、产业标准不统一、设备紧缺等技术难关;封装则面临与光纤存在着不匹配的问题。

有的固态激光雷达,没有采用主流的ToF(时间飞行法)测距方式(即记录激光发射和接收的时间差,再乘以光速计算出距离),而是采用FMCW(调频连续波)测距方式,即发射频率变化的连续波,利用频率差、多普勒效应,确定物体位置,测量物体速度。

FMCW具有探测距离远、灵敏度高、抗干扰能力强、成本低、功耗低等优势,据称灵敏度比ToF高10倍,功耗仅有其1/1000。但目前FMCW因其技术门槛高,对系统集成、信号处理算法方面要求严格,还没有实现大规模量产。

还有的固态激光雷达会在发射端和接收端下功夫,比如在发射端不再采用最常用的边发射激光器PLD(Pulsed laser diode,脉冲激光二极管),而是采用VCSEL(Vertical Cavity Surface Emitting Laser,垂直腔面发射激光器),激光束垂直于顶面射出,体积小,成本低,易控制,但目前功率比较低。在接收端使用SPAD( Single Photon Avalanche Diode Single Photon Avalanche Diode,单光子雪崩二极管)阵列,效率比传统的APD(单点雪崩光电二极管)高大约10万倍,可实现低激光功率下的远距离探测能力,并降低整体系统功耗和减小体积,但目前电路设计和制造工艺方面还有难题需要克服。

根据法国Yole Developpement的研究报告,到2025年全球乘用车新车市场L3级自动驾驶的渗透率将达6%,即每年将近600万辆新车将搭载激光雷达。激光雷达在高级辅助驾驶领域的市场规模将在未来5年里保持高速增长。

截至目前,全球激光雷达赛道领域共有144个创业项目,最近国外比较活跃的,有Velodyne,Luminar、Aeva、Ouster、Innoviz等,它们共同的特点是都已经或多或少地转向固态激光雷达,而且不少已经签订了前装项目协议。

国内激光雷达领域目前有近50家入局,开发方向也不局限在汽车行业。玩家的身份比较复杂,有禾赛、速腾、镭神等明星初创企业,也有跨界而来的华为、大疆,有资格较老的,如北醒、北科天绘、国科光芯,还有一些后起之秀,如洛微、探维、光勺等。很多初创公司后面都有科技巨头和国际Tier1的影子。

虽然在激光雷达领域,国外企业具有先发优势,走在前沿,但目前有些国产企业在技术上并不落后,并与自动驾驶公司及汽车车企、Tier1有了广泛的合作,而在性能指标上和价格上,与国外同档次产品相比,甚至拥有某些优势。

现在固态激光雷达已经成为公认的车载激光雷达优选技术路线,但目前整个产业链的技术都不太成熟,没有十全十美的量产方案,所以不管先来后到,名气大小,大家基本上是齐头并进,尤其是中国企业在这方面布局较为积极,各种路线都有涉及,未来极有可能赶超先驱们,在全球范围内率先将车规级固态激光雷达搭载在量产车型上。

1 Innovusion

2020年1月12日,刚因登上蔚来量产车引起关注的Innovusion(图通达),又获得全球第二大汽车安全产品供应商均胜电子的战略投资。

Innovusion2016年11月成立于美国硅谷,2019年在苏州成立子公司,该公司主要开发应用于自动驾驶及其它行业的激光雷达产品及传感器融合技术,致力于提供一套满足自动驾驶量产需求的软硬件解决方案。

创始人、CEO鲍君威北京大学毕业后,在加州大学柏克莱分校获电子工程硕士及博士学位。2014年担任百度硅谷研发中心计算基础设施负责人,2015年出任百度自动驾驶事业部总监。2016年11月,他创立了Innovusion。公司研发团队成员毕业于北大、清华、复旦、加州伯克利、MIT等名校,并拥有丰富的从业经验。

从成立至今,Innovusion经历过三次融资,第一次在2017年10月,获得高榕资本和汽车圈投资人参投的几百万美元种子轮投资;第二次在2018年10月,A轮融资是由蔚来资本、斯道资本和美国F-Prime Capital以及其他一些公司投的约 3000 万美元;第三次,就是刚刚来自均胜电子的数千万元战略投资。

Innovusion的团队在设计阶段就考虑到要易于生产,产品所用的元器件也是成熟部件。鲍君威曾向汽车商业评论介绍,Innovusion的混合固态激光雷达只有一套光路,通过两组旋转的多面镜组进行二维扫描,横向和纵向各有一组镜子进行扫描,这样很容易就把扫描线数做高了。

图片

蔚来即将于2022年推出的首款旗舰轿车NIO ET7,将搭载Innovusion与蔚来合作开发的超远距离高精度激光雷达。这款混合固态激光雷达使用穿透力更强且不伤人眼的1550nm激光,等效分辨率300线,拥有120度水平视角,最远可达500米的超远探测距离。

它最大的特色是可以根据系统感知需要,移动高密聚焦的探测区域,以便定向处理聚焦点数据,这意味着激光雷达的动态感知成为可能,能以更快的速度关注并收集有关特定区域的更全面的数据。

据称它可以识别687米外的车辆,262米外的雪糕筒以及223米外的人,蔚来表示这是“目前世界上看得最远、最清晰的量产激光雷达”。鲍君威告诉汽车商业评论,这款激光雷达的成本将控制在1000美元左右。

2 禾赛科技

禾赛科技2013年成立于美国硅谷圣何塞,2014年将总部搬迁至上海。公司主营业务为研发、制造、销售高分辨率3D激光雷达以及激光气体传感器产品。其中,面向广义机器人应用的激光雷达为公司核心产品。

禾赛科技公司创始人兼董事长孙恺毕业于斯坦福大学机械和电子系,创始人兼首席执行官李一帆为清华大学学士和美国伊利诺伊大学博士;创始人兼首席技术官向少卿拥有斯坦福大学电子工程和机械工程双硕士。

图片

自成立以来,禾赛科技历经5轮融资,融资金额累计接近15亿元,最近一次融资总额1.73亿美元(约11.3亿元人民币),刷新了激光雷达行业的最高单笔融资记录。

投资方包括百度、光速中国、启明创投、德同资本、博世集团、真格基金、安森美半导体、启明创投、德同资本、新加坡Axiom等,其中中国光速、百度和博世分别持有7.98%、7.88%和7.65%的股份。

禾赛科技的产品包括面向无人驾驶领域的Pandar40、Pandar40P、Pandar64、PandarQT、 Pandar128,以及多传感器融合感知套件 Pandora;面向高级辅助驾驶领域的PandarGT;面向车联网应用的PandarMind;面向机器人市场的PandarXT等。

其产品获得了全球超百家顶尖自动驾驶及机器人公司的青睐,60%以上出口到欧洲和美国,已经为美国加州 2019年 DMV 路测里程前 15 名中半数的自动驾驶公司,以及大多数中国领先的自动驾驶企业提供过相关的服务,包括Aurora、博世、百度、Lyft、图森未来、文远知行、地平线等自动驾驶领域知名玩家。

可能是在欧美自动驾驶研发领域的成功,2019年8月起,禾赛科技与Velodyne发生专利纠纷,双方相互提起诉讼。2020年6月,双方签署《诉讼和解和专利交叉许可协议》,否认对另一方的专利存在侵权行为,并约定在全球范围内交叉许可双方现有和未来的专利。

截至2020年9月30日,禾赛科技及其下属子公司拥有专利权177项,其中国内专利167项,境外专利10项。国内的167项专利中,38项为发明专利、88项为实用新型专利、41项为外观设计专利。

禾赛科技的新品MEMS固态激光雷达PandarGT,采用了ZOLO技术(Zoomable Light Oscillator),在不牺牲性能的前提下,将整个激光雷达总零件数由超过1000件降低到少于100件,据说成本在量产时可以做到数百美元,

尽管在产品研发和技术迭代方面,禾赛科技已经取得了突出的成就,多项产品的性能在国内外处于领先地位, 但由于目前无人驾驶和激光雷达市场并未真正进入爆发,该公司目前仍存在未弥补亏损。

据禾赛科技招股书信息显示,2017年至2020年1-9月,由于研发费用较高,加上向美国Velodyne公司支付的专利许可补偿费用,公司净利润合计亏损2.52亿元。禾赛科技预测,未来一段时间保持较高的研发投入将是常态。

3 览沃科技

览沃科技(Livox)是大疆(DJI)创新内部孵化的独立子公司,成立于2016年,总部位于广东深圳。该公司聚焦于能够大规模量产的高性价比激光雷达技术方案的研发与产品化。

大疆希望可以自研在行业无人机上搭载的激光雷达,而在研究的过程中,团队发现自动驾驶行业显然是一个更广阔的市场,于是车载激光雷达成为了览沃现在的研究主线。

2020年1月的CES上,览沃科技就正式对外推出了两款面向L3/L4级别自动驾驶的高性能、低成本激光雷达产品:Horizon的价格为800美元,Tele-15的价格为1200美元,开创了激光雷达性价比的新高。

览沃科技在初期产品设计时,研究了很多其他厂商的技术路径,在对比了多线旋转式、MEMS、Flash、OPA等在内的激光雷达技术方案后,览沃科技最终决定采用非重复式扫描技术的旋镜式类固态激光雷达技术路线。

其原理与MEMS激光雷达靠近,将光源部分的电子元器件固定下来,只有部分机械部件进行转动或振动以扫描,可以减少视场内物体被漏检的概率,增加了传感器视场角内探测到物体和其他细节的可能性,在成本上比机械式激光雷达更有优势。

其光学结构有很强的抗热变形能力,能够通过车规级(VW 80000 / ISO 16750等)温度耐久可靠性测试,满足10年车规寿命要求,MTTF达40000小时。高密度的点云性能和可靠性等级等综合指标,也能够满足L3/L4级别自动驾驶车辆的使用需求。

在2021年推出的全新量产小鹏P5车型上,将搭载基于浩界Horiz车规级激光雷达的小鹏定制版车规级激光雷达。这款产品首次提出并实现了全新的“超帧率”激光雷达技术概念,可在10赫兹帧率下升维获取20赫兹的点云效果,在没有增加额外激光发射成本的情况下将点云线束效果提升至等效144线,极大提升整车应对侧方车辆加塞等场景的能力。这款激光雷达探测距离将达到150米,水平视野达到120°。

除了产品和技术上的独特性,价格和可实现大规模量产是览沃科技的最大竞争优势。得益于大疆的背书,览沃科技在采购、供应链、生产包括售后等部分都与大疆共享一个体系,可较快实现量产出货,而览沃科技团队只需主攻技术与营销,形成一个创新型公司的良好循环便可。

除了小鹏,览沃科技还与部分Tier 1、主机厂以及整体解决方案商进行了合作:L4乘用车方面与自动驾驶公司AutoX进行了合作;L4商用车方面与智能重卡公司希迪智驾(CiDi)进行了相关合作;在低速无人驾驶机器人,览沃科技与深度战略合作伙伴高仙机器人(Gaussian Robotics)达成逾万台激光雷达的采购合作。

它的合作伙伴还包括上汽通用五菱、东风汽车公司、图森未来等,产品已销往包括美国、加拿大、中国、日本和欧盟在内的 26 个国家和地区。

4 华为

华为在智能联网电动汽车市场,主要是聚焦ICT(信息、通讯技术)技术,目标是成为面向智能网联汽车的“增量部件供应商”。

华为进入激光雷达生产领域应该算是无心插柳,原本在这块华为只是想和供应商合作硬件,自己进行软件系统的开发,但一是国内供应商技术不成熟,二是国际厂商不卖最先进的产品,因此改为了自研硬件。

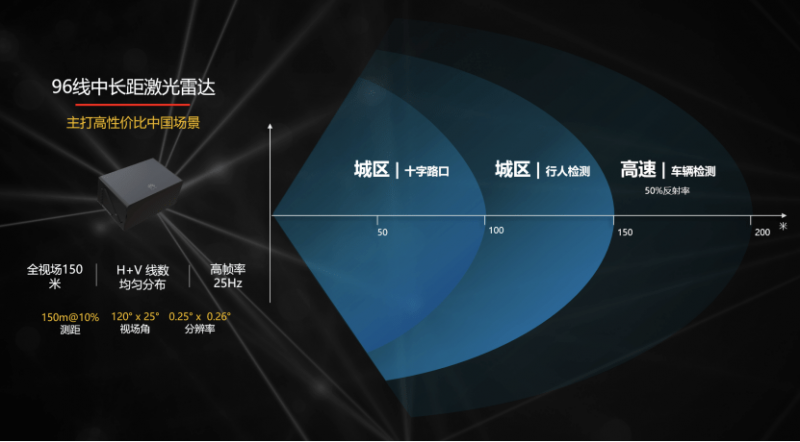

华为激光雷达项目起步于2016年,历经4年多的调研、场景分析、明确需求、设计开发、车规级验证, 96线激光雷达已经被推到了生产线上,年产能达10万套/线。

图片

华为智能汽车解决方案BU总裁王军表示,华为在武汉有一个光电技术研究中心,总计有1万多人,该中心就正在研发激光雷达技术,目标是短期内迅速开发出100线的激光雷达。未来计划将激光雷达的成本降低至200美元,甚至是100美元。

为满足其全栈式自动驾驶解决方案的量产上市,华为选择了半固态MEMS微振镜技术路线,其核心技术重点在发射、扫描、探测三个层面,这样设计的优势在于,其在光电领域产业庞大,规模效应突出,采购激光发射器和接收器的成本远比传统激光雷达要低。

华为针对MEMS激光雷达功率较低的问题,将多线程微振镜激光测量模组技术做了改进。华为借鉴了机械激光雷达的做法,采用了多个发射和接收组件,利用MEMS振镜的垂直扫描密度易于控制的优点,使同线数下的华为产品所含有的激光发射接收模组的数量处于机械激光雷达和MEMS激光雷达之间,在提升功率和控制成本之间实现了平衡。

华为2020年12月21日发布的MEMS混合固态激光雷达,采用905nm激光器,分辨率为96线,拥有全视场景150米的测距能力,大视野120° x 25°,满足城区、高速等场景的人、车测距需求;全视野中,水平、垂直线束均匀分布,不存在拼接、抖动等情况,形成稳定的点云对后端感知算法友好;小体积,满足前装量产车型需求。

在华为发布激光雷达的同日,北汽旗下ARCFOX极狐HBT谍照曝光,成为首个搭载华为激光雷达的电动车;另外,长安汽车也透露,将携手华为、宁德时代打造一个全新的高端智能汽车品牌,极有可能在首款车上搭载华为的激光雷达。

华为除了自己研发,还投资了固态激光雷达的上游芯片公司,其中纵慧芯光(主攻激光发射器VCSEL)、南京芯视界(主攻激光接收器SPAD)、裕太微电子(汽车以太网PHY芯片)和云南鑫耀(产品包括砷化镓和磷化铟单晶片,可用于VCSEL和光通信用激光器)。

由此可以看出华为在激光雷达领域的布局,投资Tier2,自己做Tier1,利用自身在制造业积累的产品、质量、成本、品牌、渠道等的优势,赋能Tier2的同时,做出高品质的产品。

对于激光雷达的成本,王军表示:“在成本方面,华为的96线激光雷达,暂时还做不到此前宣称的100美元,但是基本在几百美元左右。”

5 速腾聚创

速腾聚创(RoboSense)成立于2014年,总部位于广东深圳,创始人邱纯鑫创业前在哈工大机电工程与自动化学院读博士,而速腾聚创的前身,就是邱纯鑫的户外移动机器人环境感知小组。

速腾聚创围绕激光雷达环境感知方案,在芯片、LiDAR传感器、AI算法等多个核心技术领域有一定成绩。其核心产品包括MEMS固态激光雷达系统技术解决方案、机械式系列激光雷达系统技术解决方案,客户有自动驾驶科技公司、车企、一级供应商等。

自成立以来,速腾聚创经历过8次融资,投资方包括东方富海、普禾资本、昆促资本、复星锐正资本、海通新能源、北汽产业投资基金、菜鸟网络、尚颀资本、众合瑞民、信业基金、康成亨投资、国投创丰等。

速腾聚创是国内最早一批涉足汽车激光雷达市场的公司之一,最初主攻机器人市场方向,是国内低线数激光雷达的主要供应商之一。

2016年开启了固态激光雷达M1研发项目。2018年6月,速腾聚创的固态激光雷达RS-LiDAR-M1Pre将搭载在菜鸟的无人物流车G Plus上。

2019年9月,速腾与一汽集团签署合作协议,达成智能固态激光雷达车规级量产研发合作。2020年1月CES2020期间,速腾与福瑞泰克达成战略合作,推动量产级智能驾驶多传感器融合方案落地。

2020年1月CES上,速腾聚创宣布,全新125线MEMS固态激光雷达RS-LiDAR-M1 Simple正式上市,单价1898美元。

速腾聚创公司于2019年12月通过了汽车行业的IATF 16949质量管理体系认证,获得了汽车零部件制造供应企业进入主流整车厂零部件供应链质量管理体系的一个准入门槛。

MEMS振镜是RS-LiDAR-M1中最核心的器件,速腾聚创设计了共计十组的验证测试,涵盖了温度、湿度、封装工艺、电磁兼容、机械振动/冲击、寿命等各个方面的验证。目前,所有测试样品累计测试时间已超过十万小时。

2021年1月的线上CES2021上,速腾聚创展示了其最新的车规级高性能MEMS固态激光雷达RS-LiDAR-M1的量产版本,该款产品在2020年12月批量出货,成为全球首款批量交付的车规级MEMS固态激光雷达。

据官方介绍,该版本产品厚度和功耗再度缩减,独有专利的核心器件——光学模组已经实现高度的集成化,使得M1零件数由传统机械式激光雷达的几百个降低至数十个,极大的降低M1的成本并使加工时间缩短数个量级,同时它兼具抗强光干扰与抗多雷达对射干扰能力,拥有清洗、加入、性能诊断等功能。

目前速腾聚创已经推出了五个产品线,分别是机械式激光雷达RS-LiDAR-16、RS-LiDAR-32、RS-Ruby、RS-Bpearl和固态激光雷达RS-LiDAR-M1,面向自动驾驶乘用车、无人低速小车、RoboTaxi、车路协同等场景开发应用产品,并已与地平线、菜鸟、上汽、一汽、Sensible 4、AutoX等企业展开合作。

速腾聚创曾与Velodyne发生专利纠纷,2020年10月,速腾聚创宣布已与对方达成了长期全球专利交叉许可协议,并撤销目前双方之间的所有法律诉讼案件。

6 镭神智能

镭神智能成立于2015年, 总部位于广东深圳市,是全球唯一一家同时掌握了TOF时间飞行法、相位法、三角法和调频连续波等四种测量方法的激光雷达公司,已经打造出较全的激光雷达矩阵,以此为基础提出针对不同行业软件的整体解决方案,覆盖自动驾驶、智慧交通、轨道交通、机器人、物流、测绘、安防、港口和工业自动化等九大产业生态圈应用。

自成立以来,镭神智能前后进行过5轮融资,投资方包括北极光创投、招商资本、陕西鸿创、如山资本、达晨财智、Fortune Capital、仁爱智汇、易津资本、信业基金和同威资本等。

先是面向机器人、AGV领域生产单线TOF激光雷达,随后,镭神智能转入车载激光雷达方向,研发、生产用于自动驾驶的16线机械激光雷达。

2017年10月,镭神智能与西安电子科技大学合作,将高频高带宽模拟晶体管、放大器、比较器等全部做进了一块ASIC芯片中,大大提高了激光雷达内部组建的集成度。

目前,在MEMS、Flash以及OPA三种主流固态激光雷达技术路线上,镭神都有研发布局。

镭神智能是国内唯一一家自主研发出激光雷达专用16通道TIA芯片、激光雷达自动化及半自动化生产线、1550nm光纤激光器的激光雷达公司,目前公司产品包括车规级128线、32线和16线混合固态激光雷达。

镭神智能的MEMS固态激光雷达LS20B凭借MEMS微振镜、16通道TIA芯片等核心技术与创新工艺,内部结构部件得以大大简化,整机组装效率也大幅提升;其最远测距可至300m,拥有丰富的点云和精细的角度分辨率;采用车载前装设计,可直接嵌入车头与车身完美融合,不仅简化安装、兼顾美观,还可降低多传感器的融合算法的复杂性,大大节约了车辆的改造成本;其售价为999美元(约合人民币6998元)到1299美元(约合人民币8998元)。

2019年该公司高端激光雷达年度销售出货量超万台,其车规级CH系列混合固态激光雷达(128/32/16线)也已经进入规模化出货阶段。其中CH32系列已搭载于量产下线的东风汽车首款L4自动驾驶接驳车Sharing Van 1.0 plus。

在生产方面,镭神智能在广东深圳和浙江嘉善都设立了自己的工厂,依托半自动化产线,尤其是校准方式上采用自行设计的程序和软件方案,相较于传统的校准方式以及机器人,提高产品的精度调试效率,提高良品率,缩短交货周期。

镭神智能已与陕汽控股达成战略合作,瞄准车规级激光雷达的研发与商用车前装量产项目。此外,在车路协同市场,镭神智能目前提供的激光雷达车路协同解决方案已在北京、上海、广州、苏州、重庆、郑州、许昌等多个城市落地。

7 一径科技

一径科技(zvision)成立于2017年11月,总部位于北京,是一家专注于全固态激光雷达产品和技术开发的高科技公司。

自成立开始,该公司已经进行了三轮融资,投资方包括明势资本、英诺天使基金、臻云创投、云天使基金、东科创星、复星锐正资本、松禾资本等。

作为国内首家宣布量产进程的公司之一,一径科技已经与嬴彻科技就干线物流卡车自动驾驶解决方案商业化达成战略合作,成为嬴彻科技量产MEMS激光雷达供应商,其最新的ML系列激光雷达将会供应于嬴彻科技干线物流的量产自动驾驶车型。

目前,嬴彻已经与国内头部重卡主机厂启动L3量产合作项目,并在自动驾驶卡车领域首次完成L3重卡A样车,将于2021年底率先实现L3量产。考虑到卡车领域对于车载传感器的要求高于乘用车,这也意味着国产激光雷达已经完全可以满足大规模车载应用的要求。

2020年7月,一径科技常熟工厂落地,标志着车规级规模量产正式开启。常熟工厂一期投资总额达1.02亿元,目标建成世界首条年产能5万台的车规级MEMS激光雷达。同时苏州常熟工厂已经投入到紧锣密鼓的量产准备工作中,一期规划年产能达5万台。

此外,一径科技还与全球多家顶尖自动驾驶公司、汽车主机厂签订合作协议,主要客户有通用、福特、吉利和三一等公司,目前量产落地的主攻方向为向特定区域的各种场景的相关车辆提供整体激光雷达解决方案,如高速物流、智慧矿区、智慧港口、智慧园区、智能公交、Robotaxi等。

8 洛微科技

洛微科技(Luminwave)成立于 2018 年 1 月,总部位于杭州,并在西安、美国洛杉矶等地设立分支机构,是一家专注于研究 3D 传感器和相应的硬件/软件平台支持的公司,公司通过机器学习和人工智能技术,致力于芯片级集成光子和电子集成电路的研发和生产。

2020年8月获得中科创星、峰瑞资本的数千万元天使轮投资,将主要用于基于CMOS硅光子的纯固态成像级LiDAR芯片和LiDAR模组开发。

该公司将OPA、FMCW和硅光技术应用到激光雷达领域,依靠硅半导体工艺大量集成波长尺度的光学功能,解决了高分辨率和大视场角的光信号覆盖问题。而基于FMCW的相干探测(Coherent Detection)芯片则解决了测距的问题。

自主研发了纯固态成像级激光雷达,研发出了毫米级的系统级封装(SiP)的微激光雷达(MicroLiDAR),分辨率高达200线,远高于目前市场上其他类型LiDAR的分辨率。同时因为采用芯片方案有效控制了LiDAR的成本,可以将整机成本降到几百美元级别。

MicroLiDAR的第一款产品,是该公司在今年初推出的全球尺寸最小的基于3D ToF原理的手势识别传感器LW-FS8864系列,同时可为深度学习AI算法为手势/姿态识别应用提供支持。目前这款产品已经进入量产,开始为多家客户供货。

9 国科光芯

国科光芯成立于2019年4月,总部位于浙江海宁,该公司基于核心硅光芯片,开发低成本、高可靠、高性能的OPA固态激光雷达。

该公司技术来源于中科院半导体研究所,董事长兼总经理刘敬伟是中科院半导体所的博士。半导体所是国内最早开始研究硅基光电子领域相关技术的单位之一,凭借近20年的研究经验,在硅光领域积累了大量的技术和相关人才,是目前国内相关领域水平最高的研究单位之一。

2019年1月,国科光芯曾获得老鹰基金的投资。

从2017年起,国科光芯前身(北京中科天芯、厦门和奕华)与多家国内外顶级研发机构通过联合实验室等形式开展产学研合作,搭建了全新的硅基材料体系,并与世界领先的科技企业进行流片及IP合作,解决了之前车载相控阵激光雷达中承载光功率不足、旁瓣干扰等若干国际性技术难题,为真正车载OPA相控阵激光雷达的应用扫清了关键性技术障碍,并于2018年2月推出第一代OPA固态激光雷达芯片A2。

公司研发团队在此基础上不断优化改进,于2019年8月完成新一代光学相控阵技术固态激光雷达芯片的流片。该款芯片借助低传输损耗、弱非线性等新材料技术优势,采用独创的硬件设计、智能适应算法的软件开发,实现了可比传统相控阵技术低一个数量级的旁瓣抑制比。

封装后,该芯片可实现宽扫描角度、高准直、大对比度的激光束扫描,并实现与光学集成相干检测技术的理想组合。该芯片制造工艺与CMOS工艺兼容,具备规模化、低成本产业化可行性,大规模生产时成本可低于30美元。

除了激光雷达芯片,国科光芯还在调频连续波相干探测、波束控制等技术上取得显著进展,并计划开发出基于相控阵扫描芯片的低成本全固态激光雷达模组。

10 Velodyne

Velodyne成立于1983年,总部位于美国加利福尼亚州圣何塞,最早以音响业务起家,2005年,创始人David Hall发明了让Velodyne声名大噪的360°旋转式64线激光雷达,之后一跃成为全球领先的激光雷达供应商。

该公司先后获得百度、福特、尼康、现代摩比斯等公司的4次投资,金额总计2.25 亿美元。

其开发的激光雷达被谷歌、百度等涉及无人驾驶的公司广泛使用。并与谷歌、通用汽车、福特、Uber、百度等全球自动驾驶领军企业建立了合作关系,一度雄霸全球80%以上的激光雷达订单。

2016年,Velodyne Lidar独立出来,专注于激光雷达技术,提供各种传感器解决方案,包括性价比很高的Puck、多功能的Ultra Puck、为自动驾驶服务的Alpha Prime、针对ADAS进行优化的Velarray以及驾驶员辅助软件 Vella。

Velodyne开发了Resonant Mirror(共振镜)技术,使用氮化镓(GaN)场效应管ASIC,将激光雷达缩微并模块化,采取共振扫描的方式,形成了专有的微激光阵列(MLA)结构。

2020年11月,Velodyne发布专门为汽车设计的首款MLA架构固态激光雷达Velarray H800,最大探测距离为200米,水平视角为120°,垂直视角为15°。由于采用了紧凑型设计,Velarray H800能够被安装在汽车的挡风玻璃后方或前保险杠上,量产后目标价格低于500美元,

作为全球激光雷达第一股,Velodyne于2020年9月通过反向合并与Graf Industrial公司完成 NASDAQ上市,截至 2020年12月25日,Velodyne LiDAR市值约为41.64亿美元,该公司2019年营收为1.014亿美元,净亏损6720万美元,2020年预计销售额1亿美元,2024年预计销售6.8亿美元。

目前Velodyne仅有的两个公开量产合作订单,一家是福特,一家是现代汽车。Velodyne LiDAR公司亚太区执行总监翁炜曾在采访中向汽车商业评论透露,该公司与现代摩比斯的合作订单,将从 2023 年到 2030 年,每年将为现代汽车提供 40 万颗激光雷达。不过,目前相关的进展信息没有任何披露。

2019年8月,Velodyne曾起诉中国激光雷达创业公司禾赛科技与速腾聚创侵权,后于2020年6月和10月分别与两家公司达成和解。

11 Quanergy

Quanergy成立于2012年,总部位于美国加州桑尼维尔,创始人是Louay Eldada、Tianyue Yu、Angus Pacala。

因为OPA相控阵固态激光雷达这一概念,它从创立之初就成为了资本的宠儿,拿下来自Newbury Ventures、Samsung Ventures、Wardenclyffe Partners、Motus Ventures、金浦投资、Delphi Automotive、Sensata Technologies等公司的 4轮融资,估值一度高达20亿美金,曾经被认为是Velodyne最强的对手。

2014年9月Quanery第一款产品M8-1投入使用,并在奔驰、现代等公司的实验车型上得到应用,之后相继发布的产品都采用了OPA光学相控阵技术,宣称规模量产后将大幅降低传感器价格。

2016年的CES展上,Quanergy发布了号称是“全球第一款OPA固态激光雷达”S3,尺寸仅为90*60*60mm,体积小、功耗低,成本低,且能够进行电子束控制,每台成本仅需200美元。

Quanergy也迅速与多家主要的汽车制造商和Tier1供应商建立了深入的合作伙伴关系,包括戴姆勒集团、雷诺日产、现代、德尔福、森萨塔、吉利等。

虽然OPA技术相当先进,但对于相关组件的尺寸要求很高,如何制造出如此大规模的器件,并让其能够有效地运作成为一个系统,是需要解决的最大问题。

Quanergy公司因此一直未能如期将产品量产。据彭博社报道,一些业内的合作伙伴与Quanergy前员工透露称,公司卖出的激光雷达根本达不到宣传中的性能。2019年1月Quanergy联合创始人兼CEO Louay Eldada 因此离开了自己一手创办的公司。最近两年,Quanergy逐步将精力转地图、安全与其他非汽车领域的应用

12 Ibeo

Ibeo成立于1998年,总部位于德国汉堡,2000年被工业传感器公司SICK AG并入,作为SICK AG的车载激光雷达部门。2009 年Ibeo又脱离SICK AG独立,成为了一家独资公司。2018年又被汽车零部件供应商采埃孚(ZF)收购了40%的股权。

2010年,Ibeo和法雷奥合作量产可用于汽车的MEMS固态激光雷达ScaLa。七年之后,该款产品便作为全球第一款量产的车规级激光雷达被搭载在了奥迪A8上。

Ibeo既可以提供激光雷达硬件,也可以提供配套的软件算法。正是因为在软件算法方面的积累,Ibeo的现有业务已经从出售激光雷达软硬件产品,扩展到了传感器融合,乃至提供整套ADAS系统。

在2020年年初的CES展上,法雷奥展示了其与Ibeo合作的第二代ScaLa激光雷达,并首次对外展示了其正在研发的基于MEMS技术的第三代激光雷达产品。据悉,如今第二代ScaLa激光雷达正为更高级的自动驾驶做准备,已经进入量产开发阶段,会首先搭载在奔驰的S级新车型上。

前不久,长城宣布将搭载在WEY新旗舰SUV上的激光雷达,就是Ibeo NEXT 通用4D激光雷达。它采用Flash技术,VCSEL发射器 和 SPAD接收器,探测范围可达300米,水平视场角可以根据用户需求定制,水平角分辩率为0.05°。

这款产品具有长距离和高空间分辨率,可构建高度精确的3D环境模型,并涵盖道路指引信息、道路设施、标牌、交通信号灯等详细信息,还可迅速记录、持续更新地图数据。由于没有采集机械部件,该固态激光雷达具有更强的鲁棒性,可以长期使用。

13 Luminar

Luminar成立于2012年,总部位于美国加利福尼亚州帕洛阿尔托。创始人Austin Russell只有25岁,从小就对电子元件尤其是光电元件有浓厚的兴趣,17岁从斯坦福大学的博士班辍学创业。

于2020年12月与Gores Metropoulos Inc.合并,开始在纳斯达克上市交易,截至 2020年12月25日,Luminar市值约为107.09亿美元。其2019年营收1260万美元,亏损了9470万美元。该公司估计,2020年年底的收入将达到1500万美元,经营亏损7200万美元。

自成立以来,Luminar总计拿到了来自IDG、Canvas Ventures、沃尔沃、Moore Strategic Ventures、戴姆勒集团等多家 2.5 亿美元投资,从一家技术开发初创公司,转变为现在的自动驾驶系统全球供应商。

2016年和2017年,Luminar先后收购了两家关键公司Open Photonics和Black Forest Engineering。

2017年9月,Luminar与丰田TRI达成合作关系,2018年6月,Luminar与沃尔沃达成战略合作关系,随后奥迪子公司 AID也与 Luminar 签订了合作协议。

2020年5月,Luminar与沃尔沃签订了业内首个自动驾驶乘用车的生产协议,Luminar 的 LiDAR 将成为沃尔沃自动驾驶汽车的核心部件。

2020年10月戴姆勒卡车表示,将收购Luminar的少数股权,合作开发可批量生产的自动驾驶卡车。11月20日,Luminar与英特尔自动驾驶子公司Mobileye建立合作,联手研发自动驾驶汽车。

2020年,Luminar在开发生产上取得了几项里程碑式的成就,包括推出IrisLiDAR及其他软件产品,这些产品将广泛应用于私家车、卡车以及无人驾驶出租车三个垂直领域的量产。

其Iris MEMS激光雷达采用1550nm铟镓砷(InGaAs )激光器,功率是传统硅光电系统的40倍,实现了软硬件一体,把激光雷达的成本下降到500-1000美元,目前,Luminar已将Iris LiDAR融入汽车模型设计中,并计划于2022年正式投入市场。

目前,Luminar的合作伙伴已多达50家,其中包括全球前10家汽车厂商有7家在测Luminar。Luminar表示,会和合作伙伴一起进一步扩展开发无人驾驶软件和高级驾驶辅助系统(ADAS)的预防性安全解决方案。

14 Aeva

Aeva于2017年创立,总部位于美国加利福尼亚州山景城。创始人是前苹果工程师Soroush Salehian和Mina Rezk,是第一家提供基于硅光技术从零开始构建的感知平台的公司。

2020年11月,Aeva同意与InterPrivate Acquisition Corp.合并,2021年第一季度完成纽约证券交易所上市,市场估值为21亿美元。

此前,该公司得到了Lux Capital、Canaan Partners和Porsche SE在内的领先投资机构的1.2亿美元资金支持,今年1月Aeva又获得了Sylebra Capital的2亿美元投资。

2020年CES展会上,Aeva发布了基于FMCW测距技术的Aeries 4D激光雷达系统,该系统将激光雷达传感器的所有关键元件集成于一颗微型硅光芯片。

该激光雷达可以测量300米以外的物体的每一点的瞬时速度。该激光雷达不受其他传感器或阳光的干扰,每秒为每束光提供数百万个点,从而产生超高保真度数据,并将传统光电探测设备的尺寸和功率显著降低了几个数量级,耐用运行功耗仅为同性能产品的几分之一,批量生产后的售价不到500美元。

公司业务大规模应用于汽车、消费电子和其他领域,现与三十家横跨客运、卡车运输和移动领域的自动驾驶和自动驾驶顶级玩家积极合作,

15 Ouster

Ouster成立于2015年,总部位于加利福尼亚州旧金山。公司两位创始人Angus Pacala和Mark Frichtl之前均为著名激光雷达公司Quanergy的核心工程人员。其主要产品为高分辨率3D激光雷达传感器,不仅可用于自动驾驶汽车,还可应用于机器人技术、无人机、防空以及安全系统等多方面领域。

从成立开始,该公司研究采用VCSEL为发射器、SPAD为接收器的激光雷达方案,并获得Multi-beam Flash(多光束闪光)核心专利技术,其将2颗定制化芯片(VCSEL和SPAD)、2枚光学透镜和1个旋转平台集成在一起,实现360度的扫描。2018年第一代产品一发布,就在市场引起了极大的轰动。

2020年12月,Ouster通过与特殊目的收购公司(SPAC)colonnade合并,计划 2021 年上半年完成纽约证券交易所上市,估值约19亿美元。

此前,Ouster已经累计融资1.42亿美元,投资方包括Runway Growth Capital、Cox Automotive、硅谷银行(Silicon Valley Bank)以及Fontinalis Partners等。

目前Ouster的主要产品超广角激光雷达OS0、中距离激光雷达OS1和远距离激光雷达OS2,均已量产,分别在美国和泰国的生产工厂中生产,使用场景覆盖自动驾驶、无人机、安防等多个领域。

2020年10月,Ouster发布了全固态数字激光雷达ES2,延用全固态架构,在分辨率、探测距离和可靠性上都实现了大幅提升,可提供200米(10%反射率)的探测距离。其面向车规量产项目的初始价格将为600美元,目标是降至100美元,计划于2024年实现大批量生产。

Ouster业务足迹已覆盖全球50多个国家,逾600家客户,其中有 30% 来自自动驾驶领域。中国是Ouster最关键的战略市场之一。2019年9月,Ouster对外宣布进入中国市场,并于2020年4月正式落户苏州高铁新城。

16 Innoviz

Innoviz成立于2016年1月,总部位于以色列特拉维夫。该公司的联合创始人兼董事长Omer Keilaf曾担任以色列国防部电子研究主管,并在1979年获得以色列国防奖,该公司的核心团队和主要技术均来自于以色列情报总队精英技术部门。

从成立之初,该公司就致力于量产级固态激光雷达传感器的研发,并为其硬件开发配套辅助产品。公司的目标是要造出价格在100美元以下的固态激光雷达。

2020年12月,Innoviz宣布通过与SPAC公司Collective Growth Corp合并,将于 2021年第一季度完成纳斯达克上市,估值将达 14 亿美元。

此前Innoviz曾进行过5轮融资,总额达2.52亿美元,投资方包括三星、祥峰投资(Vertex Ventures)、软银亚洲投资(SoftBank Ventures Asia)、麦格纳、德尔福、360 Capital Partners、Glory Ventures、Naver、中国招商资本(China Merchants Capital)、深圳市创新投资集团(Shenzhen Capital Group)、联新资本(New Alliance Capital)、Harel Insurance Investments and Financial Services、Phoenix保险公司等。

Innoviz已经掌握了除激光器以外的所有关键技术的知识产权,如控制芯片、专用集成电路(ASIC)、激光器、光束控制装置和光电探测器。

作为MEMS激光雷达的头部企业,Innoviz选择了一条通过与整车厂和一级供应商(包括麦格纳,哈曼,恒润科技和安波福)合作开发产品和感知软件的道路,以确保产品能够完全符合最高的汽车级生产标准。在2018年,Innoviz获得了行业内第一个前装订单。

Innoviz公司最新激光雷达InnovizTwo将瞄准L2/L2+市场。这款激光雷达与InnovizOne一样,具有256行垂直分辨率和0.1度角分辨率。封装尺寸更小,对于反射率为10%的目标,探测距离预计将超过200米。

这款产品将搭载在宝马在2021年秋季上市的新车型上。Innoviz公司正在确认新的制造合作伙伴,并计划在2021年第三季度开始向客户交付样品,2023年秋季完成批量生产。

Innoviz团队员工规模已经超过了200人,也已经将激光雷达业务扩张到以色列总部以外的地区,包括美国、中国、日本和欧洲。除了在以色列第三大城市海法(Heifa)拥有生产线,2018年12月,Innoviz宣布将在中国建设的一座占地 4000 平方米的新工厂。

- 下一篇:感谢那些“假人”

- 上一篇:美出台自动驾驶新规:无须遵守传统汽车碰撞标准

编辑推荐

最新资讯

-

2025智驾“封神榜”测评|小鹏MONA M03智车

2025-04-29 18:24

-

风噪测试在电动汽车时代的关键作用

2025-04-29 11:34

-

汉航车辆性能测试系列之操纵稳定性测试--汉

2025-04-29 11:09

-

新能源汽车热管理系统验证体系PITMS正式发

2025-04-29 11:09

-

试验载荷谱采集

2025-04-29 11:07

广告

广告