虽然摄像头的使命是看得清晰,这对于手机和汽车的需求点是一致的,但是车载摄像头与手机摄像头仍存在较大的差异。

首先,车载摄像头和手机摄像头的市场规模存在较大距离。目前,手机摄像头出货量约在 50 亿颗,未来成长空间大概在 65 亿颗,行业增速在未来几年会下降。

目前,车载摄像头大概在 1.7 亿,未来五年的成长空间接近翻倍至 3.2 亿颗。按照车载摄像头价格是手机摄像头的 10 倍计算,五年后,车载摄像头市场规模会接近手机摄像头市场规模的一半。

其次,手机和汽车对于摄像头的具体要求存在差异。通常,手机的外部拍摄条件比较优异,因而更加追求拍摄照片的成像结果,更加接近真实和讨好眼球。

目前更多是静态照片的拍摄,虽然视频的拍摄需求也在不断提升。而汽车的摄像头需要应对各种恶劣环境,如下雨、黑暗等环境,因此怎样在不同环境中保持视频拍摄的稳定性是最大的考量。

总结来讲,车载摄像头对于安全性可靠性要求比较高,但是目前拍摄性能的要求比手机要低。但随着自动驾驶的推进,我们认为车载摄像头有望重复手机摄像头的升级趋势。

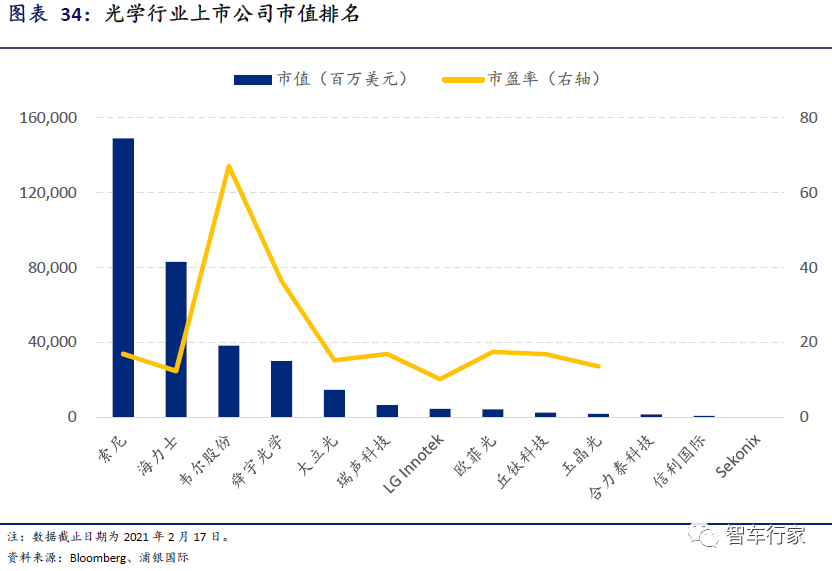

光学公司,尤其是模组厂,都开始布局摄像头模组的上游零部件。一方面可以增厚公司业绩,另一方面也为自身的模组业务构建护城河。这其中舜宇是在这方面布局比较早,也比较成功的公司。

舜宇既做摄像头模组组装,同时供应摄像头中的镜头零部件。这两块业务相辅相成,都做到了行业内比较靠前的规模。

而其他模组厂商包括欧菲光、丘钛等也在布局毛利率更高的镜头业务。丘钛通过入股新钜科获得镜头供应的能力,也正在将镜头产品导入手机品牌的拍照摄像头。而欧菲光在自建镜头产线的同时,也收购富士胶片镜头相关专利,加速自身的镜头布局。

而镜头行业的龙头公司大立光也正在布局音圈马达(VCM)业务。公司希望通过将自身镜头和 VCM 产品的绑定设计提供给客户尺寸更小的产品,提升公司增长。

我们认为光学行业垂直整合会成为该行业的趋势。模组厂和镜头厂自身的规模就是龙头公司的壁垒之一,也让其他小的厂商或玩家失去了继续竞争下去的资格。而通过上下游资源的整合可以提高行业资源运用的效率,一定程度增厚行业利润,为自身业绩带来增长。

手机摄像头模组

安卓阵营行业集中度较高,竞争较为激烈,主要玩家是中国大陆厂商。舜宇、欧菲光和丘钛是摄像头模组行业的前三大玩家,主要客户是中国手机品牌。安卓的摄像头模组厂商在经历了2018 年争夺华为客户而导致的行业利润下滑后,这两年竞争环境整体趋于稳定。

因为苹果的摄像头模组采用不同于安卓的封装工艺,因此苹果的摄像头模组厂商相对独立于安卓供应商。目前,苹果摄像头供应链主要为日韩玩家。欧菲光收购的原索尼华南厂(有计划出售给闻泰科技)是唯一的中国厂商。

手机镜头

镜头行业集中度较高,虽然行业竞争有加剧趋势,但是依然较为缓和。行业前两名玩家与第三名及之后的玩家有较大的差距,因为行业前两名可以更好的享受行业红利。

行业龙头是大立光,客户涵盖了全部的头部智能手机公司,在高端镜头项目中拥有较高的份额。大立光目前在非安卓系客户中占据绝大多数份额。而此客户的另外两名供应商为中国台湾的玉晶光和日本的康达智。

舜宇是行业排名第二的玩家,按照出货量估算,舜宇在安卓系的份额要超过大立光。

行业壁垒较高,产能和良率是阻挡绝大多数玩家的两个因素。行业竞争加剧来源于:1)后进玩家如瑞声、欧菲光、丘钛等在低端镜头开始布局和出货, 2)行业龙头大立光在 2020 年高端需求下滑,可能进入中低端镜头进行竞争。但是,行业利润率较高,且手机镜头继续向 8P、9P 和大光圈等方向演进,行业空间提升,有利于缓和竞争,并容纳更多玩家。

车载摄像头模组

车载摄像头模组集中度相对分散。主要供应商还是在 Tier1 的汽车供应商。目前智能手机模组厂都在切入车载摄像头模组领域,未来有望取代 Tier1 供应商成为车载摄像头的主力供应。

车载镜头

行业集中度较高,竞争较为缓和。舜宇是车载行业的龙头,占据 30%-40%的份额,目前份额还在提升中。第二、第三的玩家是日本、韩国的厂商。车载产品认证周期较长,也是其壁垒之一。

车载CMOS 图像传感器

行业集中度较高,竞争较为缓和,未来行业增速较高。行业龙头是安森美,行业老二是豪威,索尼排第三。豪威在车载高端 CMOS 有较强的产品力。索尼正加大对车载 CMOS 图像传感器的投入,未来可能导致竞争加剧。但是,行业未来 10 年保持较高增速,高投入比较容易被行业增速消化。

未来两年,手机模组依然保持上升

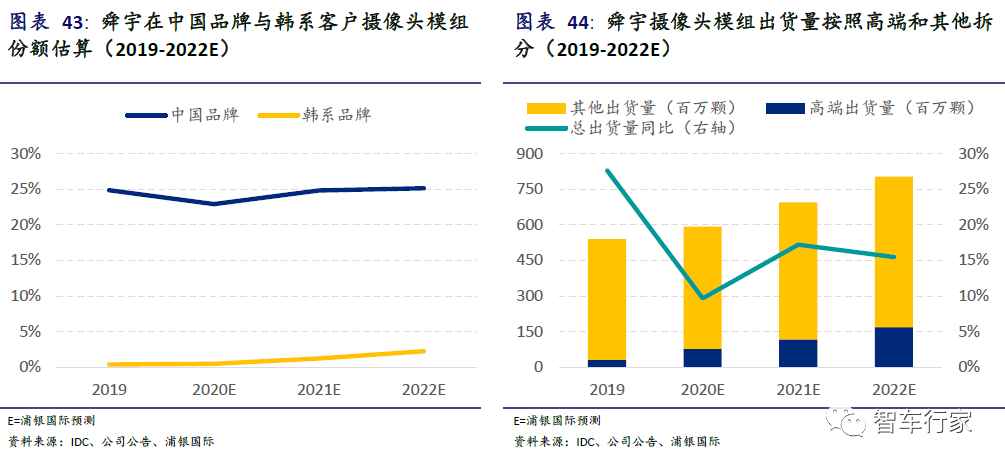

舜宇在安卓的摄像头模组组装领域处于第一梯队。舜宇、欧菲光和丘钛是目前安卓阵营最大的三个玩家。由于手机品牌头部集中度的提高,这三家模组厂的集中度也有进一步提升的空间。

舜宇 2020 年手机摄像头模组出货量同比增长 10%,增速高于行业均值,显示舜宇拿取份额的能力。我们预计舜宇 2021 年和 2022 年摄像头模组出货量将在 2020 年的基础上提升。主要驱动力来自于:1)手机行业整体步入复苏,2)舜宇在韩系客户中有较大的提升空间。

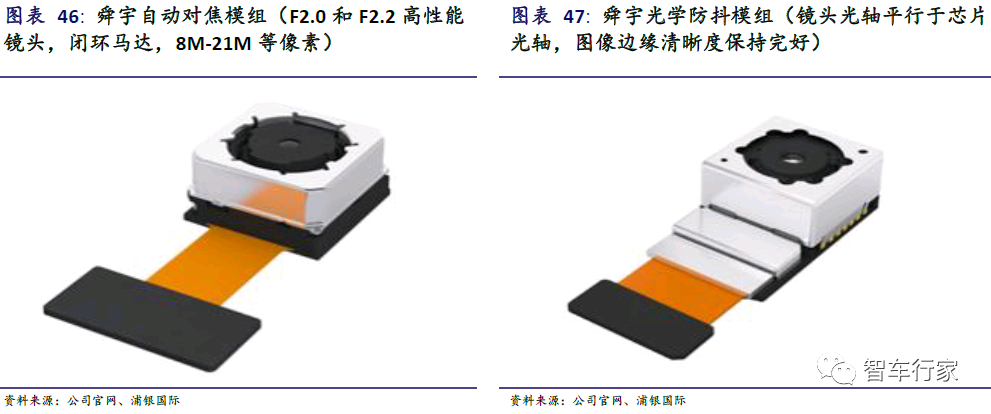

从摄像头模组产品组合的角度看,舜宇高端摄像头模组(主要包括潜望式摄像头和大相面摄像头)的比例还有较大的提升空间。成长动力还是来自手机品牌对摄像头升级的需求。

长期来看,我们判断舜宇的摄像头模组的天花板还没有到来。当前,舜宇的摄像头模组在韩系客户中份额比例较低,与手机镜头的比例不吻合,因此舜宇在此客户中的潜在空间还比较大。

摄像头模组行业竞争趋缓,利于行业毛利率保持稳定。尽管我们认为 2021年智能手机头部品牌格局有变动,但是头部手机品牌已经是舜宇、丘钛等模组厂的客户,因此,模组厂客户的切换也会相对流畅。

而当前模组厂商在份额相对稳定的情况下,也愿意把重心放在提高利润上。所以,我们预计舜宇的模组业务的毛利率也会相对稳定。而高端模组比例的提升为舜宇的模组毛利率提升提供一定的空间。

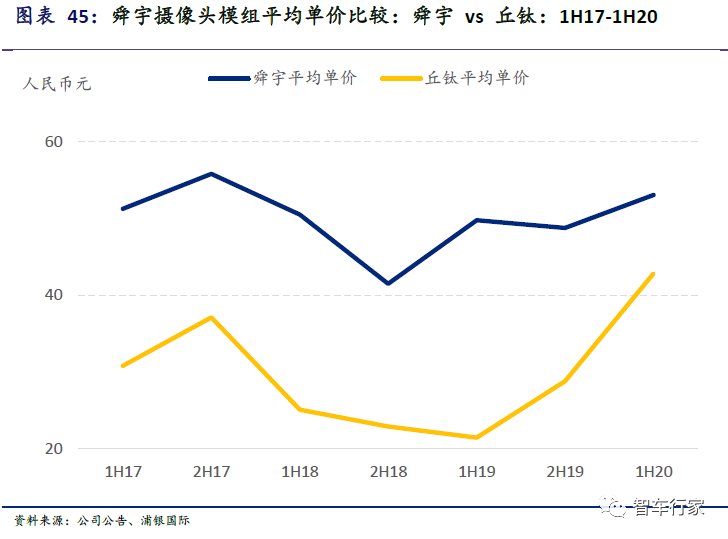

整体来说,舜宇在高端摄像头模组的份额高于丘钛、欧菲光等。这一点可以从舜宇摄像头模组单价始终高于友商就可以看到。我们认为舜宇可以在这一点上保持优势。

手机镜头持续抢夺份额,缩小与行业龙头差距

舜宇在手机镜头行业排名第二,大立光是目前行业的龙头。镜头的行业的壁垒较高。当前行业的龙头,既能够满足手机品牌较大的产能要求,又能实现较高良率。而新进入者很难同时做到以上两点。

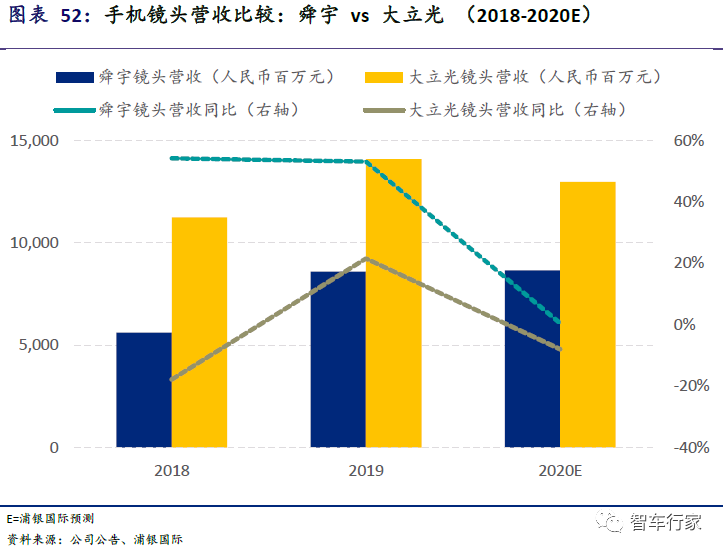

2020 年,舜宇手机镜头出货量达到了 15.3 亿颗,同比增长 14%,高于行业增速。根据我们的估算,舜宇在中国品牌手机镜头的份额接近 40%,在韩系品牌客户的份额在 35%左右,高于大立光在这两大客户体系的份额。

舜宇一直将进入全部的头部智能手机品牌的镜头业务作为目标。在非安卓客户上,舜宇与龙头大立光的份额差距较大。但是,随着这几年不断加大产能扩张、提升高端占比,舜宇已经在安卓手机阵营的高端项目上占有一席之地,并逐步缩小与大立光的差距。因此,我们认为舜宇与非安卓客户的业务进展会比较顺利,这会为舜宇的手机镜头业务进一步打开空间。

手机镜头是相对高毛利率的行业。行业龙头大立光的毛利率在 60%-70%之间,而舜宇的毛利率在 40%-50%之间。正因为行业龙头较高的定价能力,也给予行业其他玩家更多的利润空间,尤其是行业老二。因此,未来随着进一步扩产带来的规模效应,舜宇的手机镜头毛利率也有上升空间。

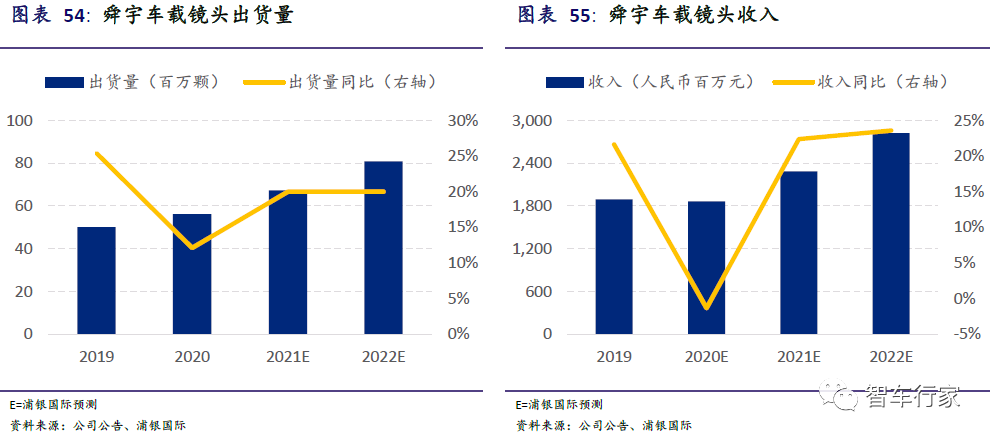

车载镜头领跑行业

舜宇在车载光学的产品已经有十多年的布局。目前,舜宇的车载镜头在行业中的份额为 30%-40%之间。即使在汽车行业遭遇疫情冲击的 2020 年,舜宇的车载镜头出货量也达到了 5600 万颗,同比增长 12%。在 2020 年下半年,欧洲复工复产之后,车载镜头的增速恢复较快。

我们相信随着汽车行业的复苏以及新能源汽车销量的增加,2021 年车载镜头的需求增速会较 2020 年提升。预计车载镜头行业出货量未来两年将保持15%的增速,而舜宇在提升份额的基础上有望实现 20%的出货量增速。并且由于单车搭载摄像头数量的提升,车载镜头行业未来 5 年都将维持较高增速,而舜宇也将充分享受行业红利。

正如在行业部分所提到的,车载摄像头在升级的初期,看得更清、看得更远的需求依然较大,这也为舜宇带来单颗镜头的价值量提升的空间。

多点布局车载产品

除了已经布局多年的车载镜头以外,舜宇也在积极布局汽车光学相关的产品,包括车载摄像头模组、抬头显示(HUD,Head Up Display)、激光雷达等产品。这些都是汽车智能化必须要配备的硬件基础。目前,这些产品对于舜宇的营收贡献还比较小。我们预计未来车载摄像头模组和抬头显示产品将有可能最快实现对舜宇相对显著的营收贡献。

新能源车企都在全力布局自动驾驶(ADAS)。例如,造车新势力中,小鹏在XPliot 升级过程中,就将前置摄像头由双目升级为三目,毫米波雷达也从 3个升级到 5 个。因此,不仅仅行业中新能源汽车的渗透率会提升,单车的光学产品使用量也会提升。

凭借舜宇自身手机摄像头模组的制造能力以及车载镜头供应资质,我们认为舜宇进入车载摄像头并进行大规模批量供应只是时间问题。目前来说,车载摄像头模组和抬头显示有望最快实现营收贡献。

虽然这些新的车载产品业务线体量还较小,但是我们相信随着汽车智能化,汽车自动驾驶(ADAS)的升级和普及,这些光学相关的零部件都有较大的成长空间。为舜宇 5-10年之后的发展奠定基础。

丘钛科技: 拓展客户,垂直整合,布局未来

手机摄像头模组第一梯队玩家,受益行业回暖,看好未来两年成长趋势:在2020 年,丘钛实现了产品组合的改善。在 2021 年和2022 年,全球智能手机回暖和多摄渗透率继续提升的环境下,丘钛的摄像头模组出货量有望继续提升。

提升摄像头产品组合维持第一梯队竞争力

丘钛,同舜宇和欧菲光,是目前安卓阵营摄像头模组厂商全球前三强,稳居

第一梯队。从产能的角度来看,丘钛(55kk/月)排在第三位,仅次于欧菲光和舜宇。

在 2020 年,丘钛摄像头模组出货量为 3.9 亿颗,同比下降 3%,略低于 2019年的 4.1 亿颗。但是,丘钛的高端摄像头模组占比却提升显著,1000 万像素以上的摄像头占比从 2019 年的 54%上升到 2020 年的 71%,尤其是 3200 万像素以上的占比,更是从 2019 年的 11%提升到 2020 年的 26%。丘钛的产品组合改善明显。

高规格的摄像头需要的精准度较高,因此也需要耗费更多的制造时间,从而占用更多的产能。因此,对于丘钛来说,虽然摄像头数量在 2020 年没有上升,但产品组合的提升也需要消耗更多的产能。

我们预计丘钛的摄像头产品组合在2021 年和2022 年还有一定的提升空间, 3200 像素以上的产品占比有望继续提升至 30%和 33%。产品组合提升也为丘钛的平均单价提升留下空间。

我们在上文提到过 CMOS 图像传感器(CIS,CMOS Image Sensor)是摄像头模组中最重要的器件,也占据了一颗模组物料成本约 50%的比例。

图像传感器是一种半导体器件,其作用是将物理世界中图像的光信号转换成电子电路中的电信号,而这些电信号经过手机处理器的处理就可以形成手机上看到的照片。

因而,有摄像头的地方都可能应用到 CMOS 图像传感器。应用的领域不仅仅是手机和汽车,还包括安防、医疗、工业等其他领域。根据 Frost&Sullivan, 2015 年至 2020 年 CMOS 图像传感器的出货量复合增长率为 11%,达到 66亿颗,预计 2020 年到 2024 年的出货量复合增长率为 8%。而 CMOS 图像传感器的市场收入规模也将从 2020 年的 175 亿美金攀升到 2024 年的 238 亿美金,复合增长率与出货量增速接近。

车载CMOS 则更加强调恶劣环境下的看清物体的能力。

例如,车载 CMOS 对于 HDR(High Dynamic Range,高动态范围成像)要求比较高。HDR 的能力指在明暗差别比较大的环境中更好地辨别高光和阴影部分细节的能力。这比较容易出现在隧道口,这种明暗对比较高的场合;

再例如,车载 CMOS 也需要拥有防止 LED 闪烁的能力,即相向行驶的车辆的 LED 照明对成像造成的影响。如果要实现自动驾驶,这些技术对于车用 CMOS 就是必须要实现的技术。

车用CIS,布局完善,享受成长

豪威车载CMOS 图像传感器全球第二

同舜宇类似,豪威科技也是少数已经同时完善手机领域和车载领域的光学公司,并且豪威还是稀缺的光学半导体器件公司。

在车载 CMOS 图像传感器行业中,目前主要是两名玩家,安森美和豪威科技。目前安森美的市场份额高于豪威科技。而第三名玩家是手机 CMOS 龙头索尼。根据我们的调研的市场信息,因为看好车载 CMOS 图像传感器的未来的市场空间,索尼正在加大对车载市场的投入。

与手机产品不同,汽车产品对安全性能的要求极高,因此供应商进入每一家车企或者进入每一家 Tier1 的供应商的认证周期,都远远长于手机客户的认证周期。汽车产品的认证通常需要 2 到 3 年。而豪威科技已经通过目前市面上主流车企或Tier1厂商的认证,因此可以迅速响应当前市场的爆发需求。而豪威的代工厂台积电也在2021 年1 月的业绩会议中表示会优先解决汽车芯片的供应问题。

车载摄像头升级空间巨大

从数量上来说,当前全球汽车平均每台车只搭载了 2.1 颗摄像头。我们预计到 2025 年全球汽车平均每台车将搭载 3.5 颗摄像头。一方面是新能源汽车追求智能化,且渗透率提升。另一方面,传统燃油车也有安全性、驾驶便捷性的考量,因而加入更多摄像头进行辅助。

从摄像头配置来说,车载摄像头像素还是比较低。行业最领先的车载摄像头传感器只推进到 1300 万像素左右。并且车载摄像头需要防 LED 闪烁等技术要求。因为车载摄像头还处于升级路径的初期,因此每一代产品升级都会有机会取得 30%-50%的价格提升。因此,我们也看好豪威的车载 CMOS 图像传感器未来量价齐升的趋势。

广告

广告