并购已经成为检测公司实现成长、进入新领域、提升市场份额的不可或缺的手段。以国际四大龙头SGS/BV/ITS/EUR为例,2011-2019收购带来的收入增速平均2%/4%/6%/17%,分别贡献了31%/60%/53%/71%的增长。

中国检测市场还在高速发展(2008-2018年CAGR19%),上市公司成长的主要来源还是内生,并购更多为了地域/领域的扩张;随着龙头多元化的战略逐步明晰,内生增长趋于稳定,中国检测企业的收购兼并审慎而坚决。

买什么?怎么买?买完之后如何整合协同——这是所有行业管理者的问题。所幸,检测行业的龙头已经陆续摸索出具有他们自己特色的并购之路。

并购贡献了海外龙头 50%+的收入增长,不可或缺的成长手段

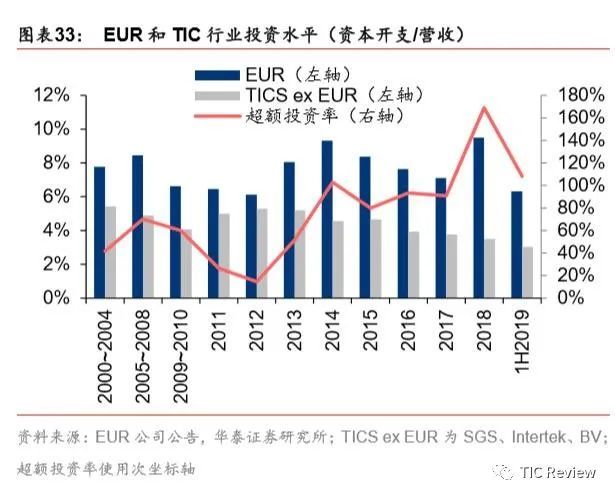

21 世纪以来,检测行业的并购一直非常活跃。2011-2019 并购已经成为检测龙头实现收入 增长、进入新的细分子领域、提升市场份额与话语权的不可或缺的手段。四大检测龙头, 并购贡献的收入增速有较大的差异。根据 2011-2019 年四家公司年报,EUR(Eurofins) 收购带来的收入增速平均为 17.4%(剔除汇率影响后,平均贡献收入增长 71%),同期 SGS/BV(Bureau Veritas)/ITS(Intertek)这一数字为 2.1%/4.0%/5.8%(剔除汇率影响后,平均贡献收入增长 31%/60%/53%)。

相比而言,国内检测市场还在高速增长阶段(2008-2018 行业增速 CAGR19%),内生发 展是相关上市公司主要的增长来源;华测检测、广电计量、国检集团、电科院等资本市场 熟知的检测企业,外延并购更多是为了实现跨地域、跨领域的发展。跨行业的并购也在加 速,19 年 9 月 27 日苏试试验公告 2.8 亿收购上海宜特切入半导体检测领域,19 年 5 月 10日苏博特公告3.9亿收购江苏建科院, 19年6月11日安车检测收购中检汽车布局下游。本文旨在就资本市场关心的检测并购核心问题:新市场进入、存量市场扩张、收入与利润 率的潜在冲突及并购的协同效应进行分析,选取海外经典案例、结合国内检测公司举措, 探求检测行业的外延发展之路

并购的必要性——自建实验室,对利润率的摊薄不可避免

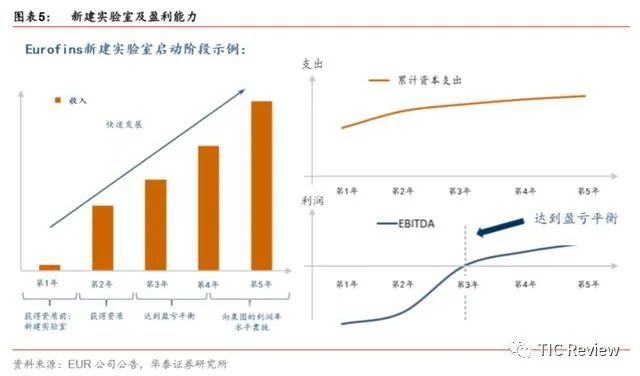

检测收入最直接的增长来源是新建实验室和产能;然而,早期资本投入较重,且获取资质 周期长,很难不对公司利润率产生短期负面影响。根据 Eurofins 公告,一般新建实验室从 成立到贡献正利润的时间是 2-3 年(成熟市场)和 2-5 年(新兴市场);2019 年该公司新 建实验室的调整后 EBITDA 利润率仅有 4.0%,显著低于公司整体利润率——20.4%;考 虑折旧摊销后的净利率,新建实验室首年的摊薄只会更加严重。

当然,如果品牌已具有很强的号召力,实验室建成后收入的爬坡相对会更快,市场营销和 样本积累所需要的时间更少。以广电计量为例,根据我们调研,公司电磁兼容和环境可靠 性业务订单饱满,团队经验丰富,总部接单后可以分配到新建成的实验室,新实验室 1.5 年左右的时间可以实现盈利。而环保和食品等化学类实验室,需要拿到国家和当地政府的 一系列认可,才能参与政府招标,认可周期非常长,正常需要 2-3 年开始盈利。

以电科院为例,电器检测是典型的重资产行业(电科院 18 年折旧在成本占比达 66%), 电科院作为行业龙头,近年来新建实验室陆续完工大量结转固定资产,2018 年资产周转 率仅 0.2,产能利用率偏低;转固带来折旧成本增加使得公司净利率波动较大。此外在建 工程转固也导致利息支出费用化增多,对利润增速造成一定影响。

不难看出,想要收入增长的同时不摊薄利润率,并购成熟的检测实验室是最好的方法。并 购不仅可以解决收入增长和利润率的矛盾,还可以提升公司在细分区域和市场的份额、加 强规模效应,带动利润率进一步提升。尤其是新领域,并购解决了团队、渠道和准入门槛, 大大提高了业务开拓成功的概率。

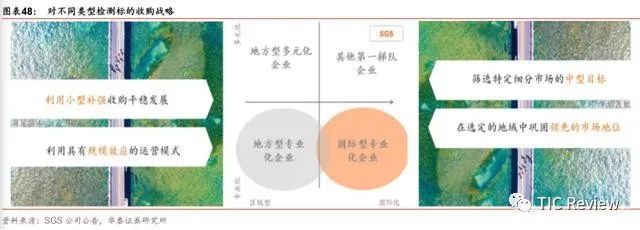

值得注意的是,并购只是服务于公司中长期战略的一种手段,服从于公司总体发展思路。以下图为例,SGS、BV、ITS 三大检测龙头的侧重点就有所不同。

SGS 针对中型及小型标的采取不同的战略:1)对一系列小微型检测企业建立标的池,根 据公司的业务情况择机不断落地;2)中型标的更看重标的质量,定位于增厚公司价值;BV 的并购战略更侧重于战略型增长;ITS 则聚焦于成长性、利润率和标的内生造血能力, 偏爱有强 IP 的细分领域龙头。

存量市场“精益求精”——EUR 英美食品水质业务的并购整合

食品水质检测因其对样品的时效性要求很高,历来是检测半径短、单体投入大、盈利难度 高的业务。通常情况下,单体覆盖的区域有限,资产周转率并不高,单位报告对应的 capex 和折旧摊销较大。同时,经常还需要时候派遣专业的采样人员取样,人力成本高,效率相 对较低。以华测检测为例,单体食品/环境实验室基本只能覆盖本省,不像贸易保障或汽车 全国仅需 3-5 个点就可以实现全部覆盖;食品开拓新业务往往需要新建实验室,很容易出 现增收不增利的情况。

举例来说,EUR 从 2006 年就开始在英国和爱尔兰从事食品检测,直到 2016 年收购 Exova 在该地区的食品、水质、医药检测板块才成为了该国该领域的 NO.1。根据 EUR 的收购公 告,Exova 在英国与爱尔兰有拥有 10 家实验室(食品检测 3 个,水检测 5 个,药品检测 2 个),员工人数 300 多。EUR 在 2016 年收购了 Exova,随后迅速进行了整个英国区相 关业务的重组。其中 Exova 位于 Birmingham(食品和水质检测),Grimsby(食品和水质 检测),Hillington(水质检测)和 Camberley(水质检测)的四个实验室被 EUR 进行了重 新组合(如图 9)。

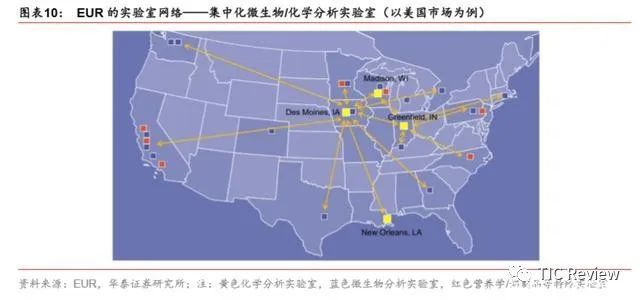

EUR 对于收购后的企业,通常会统一 ERP/IT 系统和检测标准,在兼顾个性化的同时重组 实验室合并为中心化的网点,标准化测试流程和组织架构。这也是 EUR 可以在美国的食品/环境领域取得龙头地位的重要原因。

增量领域“弯道超车”——BV 大宗商品十年从 0 到10 亿

检测公司通过收购不仅可以实现对已有业务的整合,还可以通过拆分收购公司完善自身结 构,或者通过并购进入新的领域。

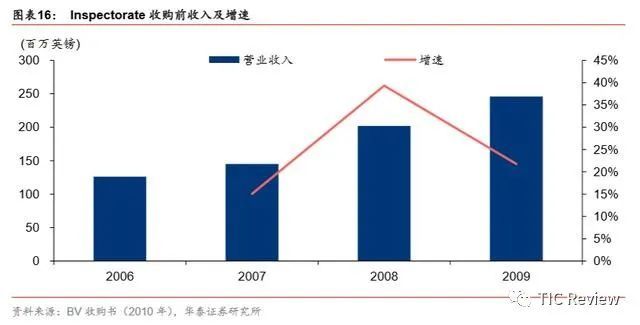

BV 从 2007 年开始涉足大宗商品领域,十年时间完成了收入从零到 10 亿欧元;大宗商品 业务现已经成为了 BV 第二大收入来源。其中,2010 年对 Inspectorate 的收购更使 BV 在 该领域跃居世界前三,此次并购使 BV 进入石油和石化领域,同时帮助 BV 从矿产勘探扩 大到下游服务,尤其是国际运输与贸易环节。

BV 收购 Inspectorate 案例分析:收购价格 4.5 亿英镑(EV),估值为 10.9 x EBITDA (2010E),和 BV 当时/历史估值及可比案例一致。该交易全部现金收购,主要依靠三笔 债券融资,其中两笔存量债券:1)2.25 亿美金来自 US Pricoa Placement(2019 到期), 2)5.5 亿英镑来自滚存信贷额度(2013 到期),同时新发行 2 亿欧元的法国私募债(2015 年到期)。

根据 BV 收购公告和 Inspectorate 官网,Inspectorate1885 年成立于英国,自 2005 年来 一直由 Inspicio 拥有,2008 年卖给了 3i(PE), 2009 年收入 2.5 亿英镑,在全球 60 个国 家有 150 个实验室,员工人数 7000+人。据 BV 收购书(2010 年)披露,Inspectorate 在石油化工检测领域排名全美第二,矿产金属检测领域排名全球第二,农产品检测领域排 名全球第三。

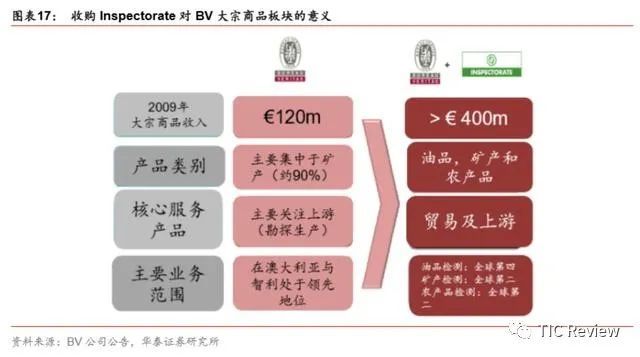

2010 年收购 Inspectorate 后,BV 大宗商品板块收入从 1.2 亿欧元提升至 4 亿欧元,健全 了产品结构:1)BV 收购 Inspectorate 前大宗业务 90%集中在矿产,收购后涵盖了油品、 矿产、农产品三大领域,排名分别为全球第四、第二和第二;2)BV 原有业务仅局限于大 宗商品上游,Inspectorate 为它增加了贸易环节。

其实,Inspectorate 对于 BV 整个集团层面都有重大的意义:1)加强在高速增长的市场 的竞争优势(2010 恰逢全球经济周期拐点), 大宗商品市场规模超 50 亿欧元,只有三家 国际型检测公司参与,门槛高;2)优化全球地域布局,本次收购带动公司实验室数量翻 倍至 300+,遍布全球 1000 个区域,员工人数增加至 4.6 万;3)和 BV “buy and build” 的战略有很大协同,两家公司文化相似。以此同时,该收购大大缩小 BV 了和 SGS 当年 收入的差距。

发展到 2019 年,BV 大宗商品事业部收入达到 11.7 亿欧元,内生增长 6.7%,外延增长 1.2%,且占比 23%。该事业部经调整的经营利润 1.6 亿欧元,利润率 13.8%,占比 19%。

目前 BV 的大宗商品业务包括石油化工、金属矿产、农业/食品和政府服务四个板块,分别 占该事业部 2019 年收入的 36%、28%、22%和 14%。增长最快的是农业/食品板块,主 要受益于全球化的业务往来。BV 在 2019 年年报中预期 2020 年金属矿物和农业/食品市场 发展稳固,海运燃油市场将助力石油化工板块的增长。

最激进的并购者——EUR 在 25 个细分领域从零到 NO.1

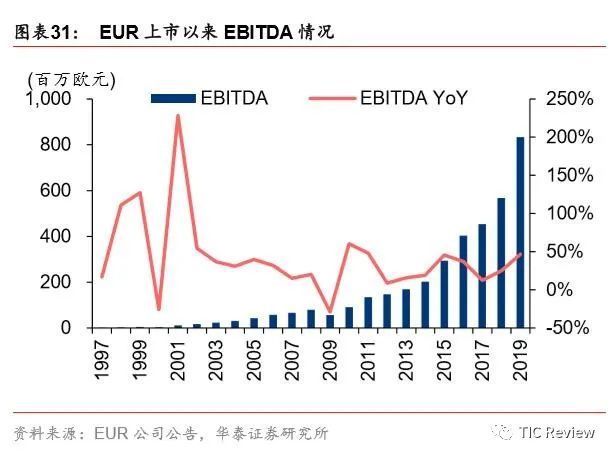

作为家族企业,Eurofins(EUR)在战略制定和执行层面的操作非常灵活,业务主要集中 在近年来增速较快的食品检测、环境检测、临床和医疗领域。公司在 2019 年年报中预期 2020年完成50亿欧元的收入和11 亿欧元EBITDA目标(最新上调),内生外延双轮驱动, 2018 年营收超越 ITS 成为全球第三大检测公司。

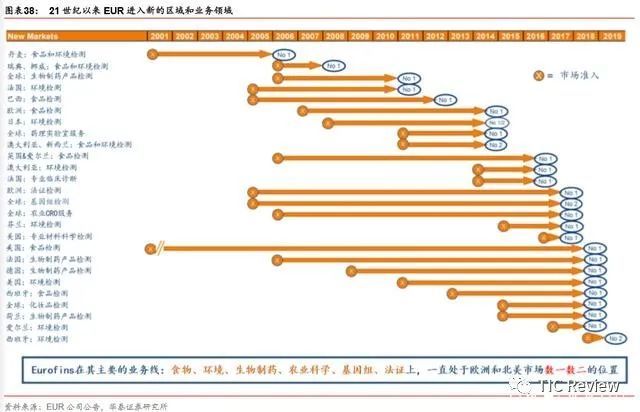

EUR 无疑是并购最激进的检测公司,在 25 个细分领域实现了从零到第一的惊人成绩;同 时公司大力新建实验室,存量业务每年的内生增速也高达 5%-12%。显著超越行业的内生 增速+并购强度带来了公司的高速成长。EUR 成立于 1987,仅 32 年收入和 EBITDA 就分 别增长 572 倍和 590 倍,CAGR 分别达到 35.3%和 35.5%。

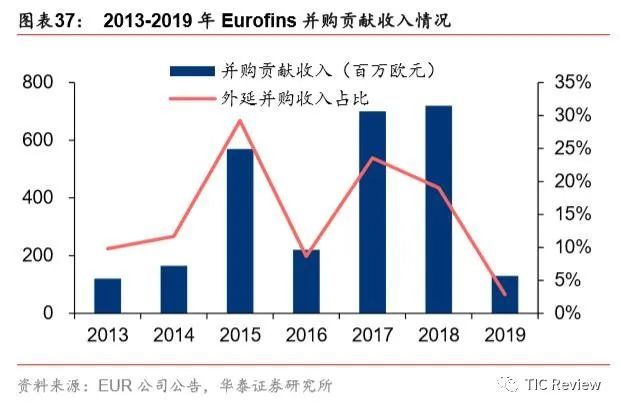

根据公司年报,2011-2019 年内生/外延平均贡献了 6.8%/17.4%的收入增长;2020 年后 公司预计放缓并购,杠杆率得以回到正常水平(净负债/EBITDA 率回到 1.5-2.5x)。

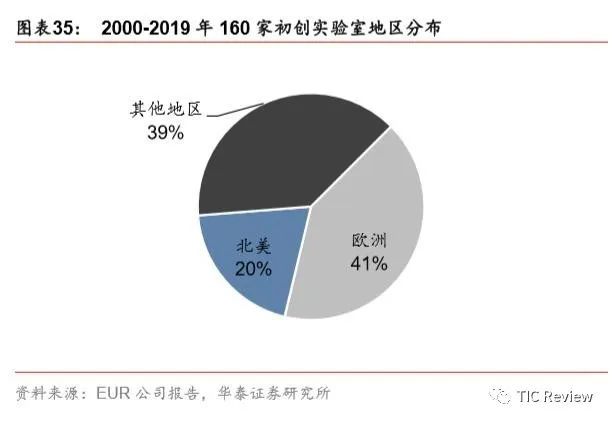

内生方面,根据公司年报,EUR 在 2009-2019 年投资 17.8 亿欧元设立实验室,2000 年 以来新建实验室个数160个,同时Eurofins在公告中称,单个实验室初始投资大约100-300 万欧元/个,通常在前两年每年亏损 100-200 万欧元,第三年才能开始盈利。

外延方面, IPO(1997 年 10 月)迄今公司完成了 373 起收购(其中 231 起发生在 2013-2019), 2017/18 每年平均并购 56 家标的。2013-2019 年间,公司保持高速而稳定 的增长,收入从 12.3 亿欧元增长至 45.6 亿欧元,平均每三年实现收入翻番。

EUR 行业选择的两个指标:稳健的持续增长(例如血液测试)+相对可控的周期性(例如 食品/环境)。公司在进入一个新领域之后,最快 2 年内可以在该国家的细分市场做到第一。在 EUR 看来,市场第一的龙头地位至关重要,决定了公司以低成本提供最好服务。目前 EUR 在其核心业务线(食品、环境、生物制药、药物发现、农业 CRO 和化妆品),已经 处于欧洲、北美、甚至全球的数一数二的位置。

举例来说,EUR从2001年就开始涉足美国的食品检测,2018年8月通过对Covance Food Solutions 的收购获得了全球第一。2016 年它才进入美国的环境检测领域,2018 年 10 月 从苏交科手中收购 TestAmerica(美国环境业务龙头)弯道超车成为行业第一。在芬兰的 环境领域,EUR 从 2014 年开始布局,2017 年一举收购了 Nab Labs、Ramboll Labs 、 Ahma 三家公司成为了该国龙头,不到一年后又收购了 VTT 的环境测试业务巩固自己的地 位。

我们总结 EUR 培养核心细分市场领先地位的措施:

1) 选择高准入门槛(资本或技术)的领域:资本/技术密集度越高的业务意味着新竞 争对手越难进入,也给客户带来了更大的转换成本;

2) 建立规模效应:公司已经完成了全球网络的布局,可以完成 20 万种不同的试验, 越来越多的客户对报告反馈时间有了更高的要求,公司的实验室+中转站的基地网 络建设可以更好适应大客户一站式需求(例如某项食品检测所需指标多达 12 万 项) ;

3) 创造协同性:交叉销售的网络效应已经初具规模(这需要公司的客服平台非常多 样化且灵活)竞争对手难以复制——但同时造成了短期利润率的损失和高额的投 资,2020 年后当这一全球网络成熟后,股东回报会更加可观;

4) 通过领先地位进一步增加准入门槛:规模越大检测量越高的企业更有动力去扩张 新产能和投入研发,他们不仅边际成本低而且因为检测量大,新投入新增的单位 折旧摊销更小。

过去几年,公司已经不光看到中小企业在丢失市场份额,还看到很多传统的检测龙头进入 他们的领域最终以失败告终不得不退出的例子((LabCorp, Exova, TV Rheinland, Applus 等)。

自 1997 年 IPO 至 2019 年 7 月 31 日, EUR 22 年的股价增长 210 倍, CAGR 达到 28%;同期SBF 120的 CAGR为 3%, S&P 500的 CAGR 为 5%。Eurofins 股价一度高达559.85 欧元(2017 年 10 月 30 日收盘价),对应的 1 year forward P/E 为 38.2。

Eurofins 17 年股价从高点回撤:1)收入增速下滑,由 2015/2016 年 38%/20%的增速下 降至 2017 年的 17%;2)高收购倍数叠加投资收益尚未释放——从 2014 年以来设立的 87 家创业公司中,有 57 家的销售额仍然低于 10 万欧元;投资的资本回报率下降(由 2012 年 12%下降至 2018 年 7%),接近 WACC。

最审慎的老大哥——稳扎稳打龙头 SGS 的 EVA 分析框架

2011-2019 年,SGS 通过并购取得的年均收入增速仅 2.1%,贡献了收入增长的 31%, 可以称得上是最审慎的并购者。SGS 在收购方面的高标准严要求,也体现在 2020 年 15%+ 的经调整的经营利润率(Adjusted Operating Margin)目标的重要性上,所以公司对于标 的的盈利能力和并购的回报要求更高。SGS 作为检测行业的老大哥,在 142 年的历史中 已经形成了完善的并购分析框架。它的并购核心不仅是我们看到的表观增长而是要在实现 利润率目标的同时有效增厚公司 EVA。

鉴于此,公司有成熟的分析体系——对于第 1 年内和第 1 年后分别有一套指标衡量 EVA, 并对产生正 EVA 的年数做出了相应预测。针对各大业务板块,SGS 对资本支出强度、净 运营资本强度、预期回报三项指标进行评级,由此确定并购意向。

SGS 最近公告宣布收购案例有:2019 年 1 月 21 日收购能力建设提供者——西班牙的 LeanSis Productividad, 2019 年 2 月 5 日收购消防安全服务商——荷兰的 Floriaan B.V.。

针对不同类型的检测标的,SGS 也有明确的收购战术。对区域性单一业务公司利用小型 补强收购,对国际型专业检测公司则着重筛选特定细分市场的中型标的,以此巩固 SGS 在其战略版图中的地位。

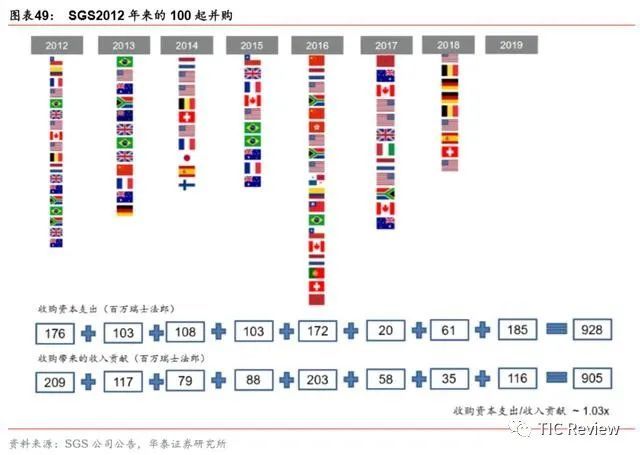

2012-2019 年 SGS 完成了 100 起收购,合计收购资本支出 9.28 亿瑞士法郎,收购带来的 收入贡献合计 9.05 亿瑞士法郎。

投资者经常问的一个问题就是,为什么检测公司都从单一领域向多产品线进军,多元化加 大了管理难度,除了降低对单一领域的敞口避免太高的周期波动,还有什么优势?这里我 们为大家从收入端和成本端来分析多元化扩张的协同性。

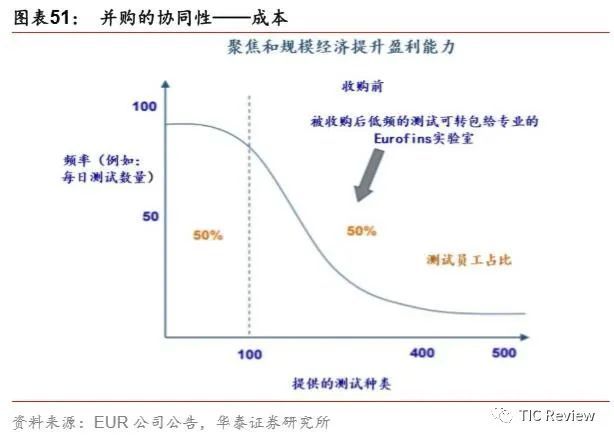

以 EUR 收购的某标的为例(图 50/51),被收购后借助集团公司的 1)交叉销售和 2)内 部的外包订单,收入增速由原来的 15%增加到了 20%左右。收入增加的规模效应带动边 际成本迅速下降,再加上公司将很多非主要业务外包给 EUR 里其他更专业的实验室,集 中精力在最强势最有定价权的前 20%的检测项目上,进一步提高产能利用率和试验频率, 大幅降低单位成本,在收购后的五年时间内完成了 EBITDA 利润率从不到 8%到 20%+的 惊人成效。对于 EUR 内部其他公司(或其他产品线)而言,外包订单至少节省了销售费 用,也可以提高利润率。

对于 EUR 来说,收购该标的增强了区域和检测指标的服务能力,提高了公司一站式服务 大客户的竞争力,同时加深客户黏性。这种交叉销售和专业分工外包,可以是事业部之间 在一定的成本结算体系下自发完成的(如华测检测)也可以是总部一体化分派的(如广电 计量)。

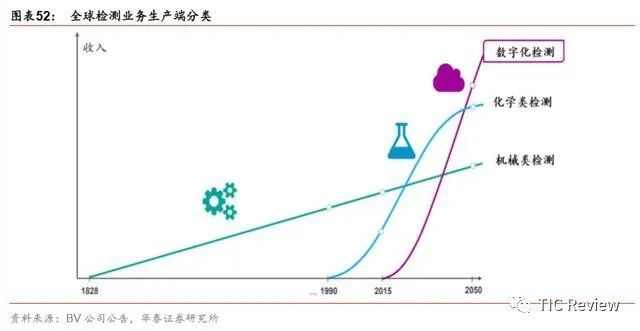

即便不考虑专业分工,成本端来说,检测手段无外乎机械类、化学类和数字化三种。以化 学类为例,食品、环境、化学分析等产品线在检测生产端对人员和设备的要求有很大的相 似性,这对公司相关业务的协同效应(设备借用、人员调配)和最大化产能利用率有非常 强的规模效应。

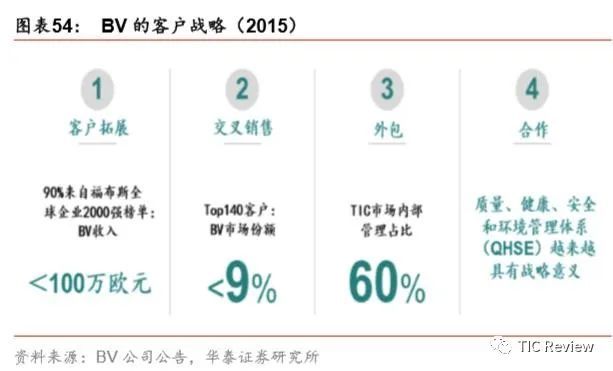

以 BV 的汽车业务为例,检测订单在产业链的设计、生产、销售、运营等环节都有涉足, 分别和新车的 SKU 与研发投入、汽车产量、汽车销量、汽车保有量等有关,贯穿了汽车 整个生命周期。运用的检测手段包括机械类(研发、生产)、化学类(零部件有毒有害物 质、尾气排放、车内环境)、数字化(前端销售、后市场养护),汽车产业链与集团内部其 他业务单元的合作一直非常活跃。

1)收入端:汽车检测 90%的收入来自福布斯全球企业 2000 强榜单(绝不仅限于汽车公 司),交叉销售帮助 BV 汽车在大客户中市占率接近 9%;

2)成本端:汽车检测过程中 60%的业务可以外包给集团内部其他事业部(化学分析、材 料分析等),大大提升了汽车产品线本身的聚焦度和质量。

多元化的确对检测公司的收入、成本、利润率、市场地位和品牌有至关重要的作用,但是 也对公司的一体化管理能力和精细化分析能力提出更高的要求。检测公司的高管需要对各 大事业部、产品线和碎片化的业务单元(以 ITS 为例有 300 多个)进行定期的自上而下+ 自下而上的评估,类似于基金经理对股票和行业配置的分析,根据不断变化的市场做出调 整。

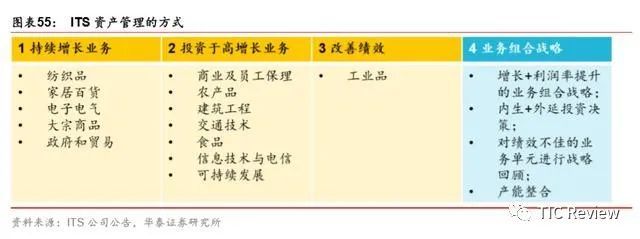

以 ITS 为例,公司的组合管理可以概括为四点:1)成长+利润率增厚为导向的战略,2) 内生/外延并购的投资决策,3)对表现不尽如人意的业务的整改,4)产能整合。公司战 略明确:1)已形成规模需要继续发展的事业部——纺织品、家居百货、电子电气、大宗 商品、政府及贸易,2)增长潜力大要加强投资力度的事业部——商业及员工保理、农业、 建筑工程、交通、食品、信息技术与电信,3)继续改善的事业部——工业品。

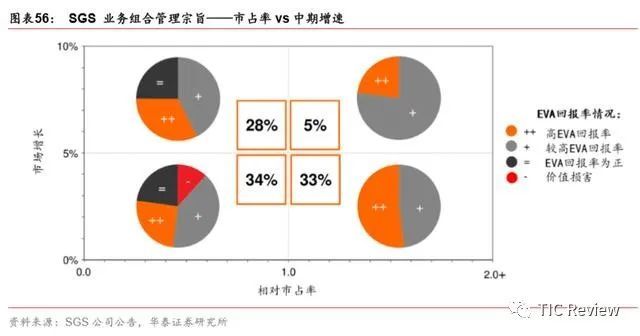

SGS 采用 EVA 评价体系进行各产品线和业务板块的组合管理。以相对市占率和增速为标 准,对不同业务的回报率进行评级,针对具体业务板块,从资本支出强度、净运营资本强 度、预期回报三个方面进行价值评估,由此给出并购意向。

在 EVA分析的框架下,SGS在 2019年收购了 Maine Pointe而剥离了 Petroleum Services Corporation (PSC),在资本市场引起了非常大的反响。PSC 是美国领先的下游工厂和终 端运营商,由 SGS 在 2014 年收购,2018 年收入达到 3 亿美金,但是与 SGS 的核心战 略业务协同性不强;2019 年 4 月 SGS 出售 100%股权,作价 3.35 亿美金。事实上,PSC 的收购给公司带来的收入损失严重,导致 SGS 2019 年收入增长仅 1%,但是有效提升利 润率至 16.1%。2Q19 公司进一步采取 EVA 的分析方式确定有 150 个业务单元(占公司 收入的 8%)在过去 12 个月内对公司 EVA 的贡献为负。针对这些产品线,SGS 在 4Q19 出台了相应的重整计划,若无法达到预期就要剥离或退出。

国内检测市场还在高速增长阶段——据国家认监委数据,2018 年我国检测市场已经达 2811亿元(不包括贸易保障、军工和医疗医药),2008-2018年10年行业增速CAGR19%。主要上市公司内生增速维持高位,并购更多是为了地域和领域的布局;随着龙头多元化发 展的战略均逐步明晰,并购的进度也在逐渐加速。

国检集团:建工建材龙头的“跨地域,跨领域”并购之路

建工建材龙头国检集团上市以来并购显著加速。公司 2016 年上市以来,进行了 13 次并 购,其中 2019 年外延并购进一步提速。根据我们调研,公司指引 2020 年投资计划高于 2019 年,并购扩张有望继续加快。同时,公司外延扩张形式多样,主要分以下四大类:

1) 枣庄模式:背靠公司的国资背景,以政府为主导与枣庄国资的小检测机构谈合并, 整合枣庄市国有检测机构,建设综合建工建材机构。国有背景的机构收购成本相 对较低,基本以净资产的作价去整合标的。2019 年 1 月公告以 1414 万元增资获 取枣庄方圆检验认证 70%股权,作为整合山东枣庄建工建材领域事业制检测单位 平台,公司称 2019 年枣庄收入 1000 万左右,枣庄市整体建工建材产业营收水平 在 8000 万到 1 亿,整合空间较大。

2) 建工业务的跨地域布局:建工检测半径明显,公司作为龙头国内份额仅 1.3%,为 了提高市场占有率,公司积极需求并购机会。在 IPO 之前,公司为扩大业务规模 进行了一系列并购或重组,陆续通过收购厦门宏业(2009 年)、上海众材 (2011-2012 年)、广东中科华大(2012 年)、江苏公司(2012 年)、徐州公司(2015 年)和贵州公司(2015 年)等当地建筑工程检测领域处于领先地位的企业,初步 完成全国整体战略布局。2017 年 3 月,公司子公司北京天誉吸收合并北京厦荣工 程检测有限责任公司实施完毕。上市之后公司仍积极寻求跨地域扩张,2018 年收 购海南忠科 51%股权;2019 年收购云南合信 60%股权,积极拓展公司在西南地 区的建工检测业务。

3) 跨领域发展-食品/环境:跨领域扩张为公司迈向综合性服务商的必经一环,2018 年公司收购奥达清进军环境检测;2019 年收购安徽拓维落地食品检测领域,未来 还会关注环境、食品、农产品领域的收购机会。收购后,公司会加强新业务和存 量的建工建材分子公司的合作,以实现子公司层面的扩项和协同。

4) 建材领域:下游细分,通过收购获取新资质和渠道:2019 年集团检验检测业务整 合方案落地,涉及南玻院、北玻院、苏混检测、咸阳院、地勘院、晶体院、工陶 院、天山检测 8 家单位,交易标的 2018 年合计收入 7471 万元,模拟利润总额 3176 万元,通过收购集团优质资产,完成解决同业竞争承诺,同时公司获取多个 优质国家级、行业级优质实验室,业务范围扩充至玻璃纤维、玻璃钢、复合材料、 地质勘察、化妆品、药品、保健品、高品质摩擦材料、石材检测等领域,对公司 业务领域的拓展及品牌力提升有重大意义。

广电计量:“一站式+一体化”服务模式铸就多元化发展

广电计量是 A 股第二家综合性检测公司,15-19 年归母净利 CAGR 达 46%,国企背景叠 加充分的管理层激励,稳健的发展战略叠加高效的执行力造就独特成长优势。公司计量业 务起家,成功切入检测市场,业务领域横跨可靠性与环境试验等六大产品线,下游客户涵 盖特殊行业/汽车/电子电器/轨交等多个领域。

公司设立以来有限的 6 次外延主要是为了区域扩张或进入新领域;2019 年底上市后,我 们预期公司 2020 会加快并购,进入更多新业务领域。

“一站式”+“一体化”塑造企业核心竞争力。公司六大产品线包括计量、可靠性与环境 试验、电磁兼容、环保、食品、化学分析,对外能够有效降低客户在寻找不同检测服务机 构过程中的成本、增强客户黏性,对内可增强各业务的协同效应。

同时,“一体化”的管控模式助力公司从技术服务、市场销售、运营三方面实现对分、子 公司的管控,能够快速掌握各地实验室的利用情况,协调不同实验室共同承担大客户订单, 并能有效避免业务承揽过程中母、子公司之间的内部消耗,保证决策机制的统一高效。

华测检测作为体量最大的第三方民营检测企业,2009 年创业板第一批上市公司,并购相 当活跃。公司在 2010-2016 年间进入并购高峰期,先后并购 24 家子公司,进入认证、金 属材料检测、司法鉴定、无损检测、风能、医学等多个细分领域,通过收购下游公司和设 立新公司不断延伸其产品条线,目前已具备强大的综合性检测能力。

公司在大规模并购扩张过程中,也出现了收购失误等问题。粗放式扩张过后,公司放缓收 购进程,并开始逐步剥离一些业务,2017 年出售镇江华测金太医学检验所、浙江久正工 程检测两家公司;2018 年出售福州特安泉、越南华安;2019 年出售公司持有的杭州瑞欧股权。从 2018 年中到 2019 年,公司历经了团队梳理、业务划分、精细化管理等已经基 本完成了内部的改革,我们预期 2020 年公司收购会进一步加速落地。

广告

广告