2021年,车企掀起了一轮800V电压平台车型的发布热潮。

比亚迪、吉利、极狐、现代、广汽、小鹏等都陆续发布了搭载800V高电压平台的车型,其中极氪汽车、小鹏、比亚迪等都将800V电压平台车型的量产定在了2022年。

业内也普遍认为,2022年将是中国800V电压平台的发展元年。

提到800V电压平台的时候,往往同时提起SiC器件。

需要声明的是,800V电压平台带来的是充电速度的提升,SiC器件应用提高的是效率,两者搭配应用效果更佳。然而SiC器件却不是必选项。

实际上,800V平台也仍然可以采用耐高压的Si-IGBT作为功率器件,不过,会在效率上有所降低,但并不影响充电速率。

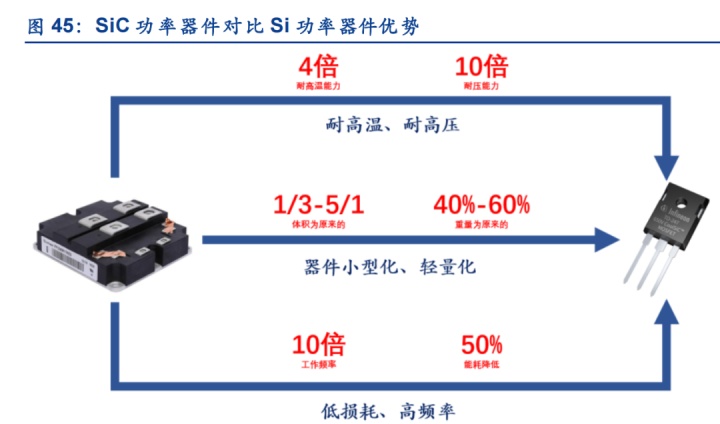

采用SiC的优势就多了,例如,控制器的体积更小、效率和耐温提高;在同样的电池电量下,车辆的续驶里程有所增加;车辆整体加速性能及NVH也有明显改善。

当然,或许还有因为800 V下,Si-IGBT控制器体积变大,增加了整车零部件布置难度的因素,也促使车企主动采用了SiC器件。

不过,从自主可控方面看,中国尚未有一片SiC芯片搭载到量产车辆上,产业链仍待完善。

2019 年 4 月保时捷 Taycan Turbo S 全球首发,随着保时捷首款纯电动车型诞生的还有800V电压平台。

随后,车企开启了800V电压平台时代,纷纷推出相应的产品。

在 2020 年 12 月 2 日,现代汽车集团全球首发了全新电动汽车专用平台 “E-GMP” , 该平台同样搭载了可以实现最大 800V 多功能充电系统。

中国方面,吉利极氪、小鹏汽车、广汽埃安、比亚迪e平台、理想汽车、北汽极狐、岚图等车企也已经布局了800V快充技术。

除了车企,今年4月,华为也推出了首个AI闪充全栈动力域高压平台解决方案。根据华为的规划,2021年落地750V、200kW的FC1闪充方案,充电 15min 可实现 30%-80%SOC;2023年落地 1000V、400kW的FC2闪充方案,充电 7.5min可实现30%-80%SOC;2025年落地1000V、600kW的FC3闪充方案,充电 5min可实现30%-80%SOC。

这款 AI 闪充高压解决方案首先搭载在北汽极狐阿尔法S HI 版本上,计划在今年第四季度小批量交付。

可以看到,800V平台,已经成为车企下一阶段的主攻方向之一。

小鹏汽车副总裁刘明辉告诉《电动汽车观察家》,提高电压平台的目的就是为了实现快充。

回溯历史会发现,从汽车搭载蓄电池开始,车辆对电压的需求就在一直提升。

早在1918年,汽车开始搭载蓄电池,当时的电压仅有6V,后来为了满足日渐提升的用电需求,1950年,汽车电压开始提升至12V;现在如果要搭载一套20KW的轻混系统,需要达到48V的电压才能满足供电需求。

以电池作为动力驱动车辆后,对电池电压的需求更加突出。要考虑驱动汽车所需的功率、不同冷却条件的最大电流、功率器件的击穿电压,再综合考虑成本因素,来确定电压平台。

目前,国内外主流车型的电压平台都在400V左右,例如几何、特斯拉等产品额定电压低于400V。

随着电动汽车的续驶里程的不断增长,在电池能量密度没有突破性进展的情况下,这意味着电动汽车的带电量越来越大。

快充则成为消费者的主要诉求。要提升充电速度,就要提升充电功率。

《欧洲汽车那些事儿》统计的数据显示,400公里续驶里程是电动汽车对快充需求的分界线,大于400公里,车企就会考虑提升充电速率。

之前电动车高压系统普遍采用的是400V电压平台,这是受限于Si-IGBT功率器件的耐压能力。基于该电压平台的充电桩中,充电功率最大的是特斯拉第三代超级充电桩,达到了250kW,工作电流的峰值接近600A。

根据电功率的公式,P=IU,要让充电功率提升,要么提升电压,要么提升电流。

在功率相同的情况下,电压越高通过汽车线路的电流越小,由Q=I²Rt可知产生的功率损耗也越小。因此要想使整个系统效率更高,可增加电池组电压可降低电流,进而降低损耗。

电机驱动效率也会更高。电流不变时,电池电压越高电机的功率越大,电动车速度就越大,电机驱动的效率也越高,从而增加续航里程、降低了电池成本。

此外,也会有一些顺带的好处,例如,线束重量降低。在用电功率相同的前提下,电压等级的提高会减小高压线束上的电流,也就是线束变细了,从而达到降低线束重量、节省安装空间的效果。

以保时捷Taycan为例,电压从400V提升至800V后,电流降低一半,高压线束的截面积也是400V所用架构的一半,仅线束就减重4kg。

在中国本土车企中,比亚迪算是较早布局高电压平台的企业。在2019年,比亚迪唐的额定电压就达到了613V,使用 80kW快充桩充电时,30min可实现30%-80%SOC;2021款的比亚迪唐特定电压更是达到了640V,算是700V电压平台的产品;而且比亚迪唐DM-i(PHEV)也适用于≥700V的充电桩。

也因此,众多车企将电压摸到800V作为下一阶段的主要目标。

在业内,提到800V平台,往往也会提起SiC-MOSFET。为何SiC会和800V紧密联系起来呢?

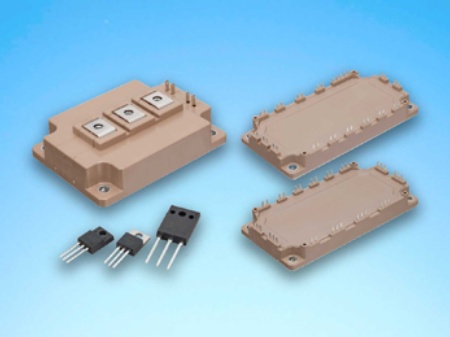

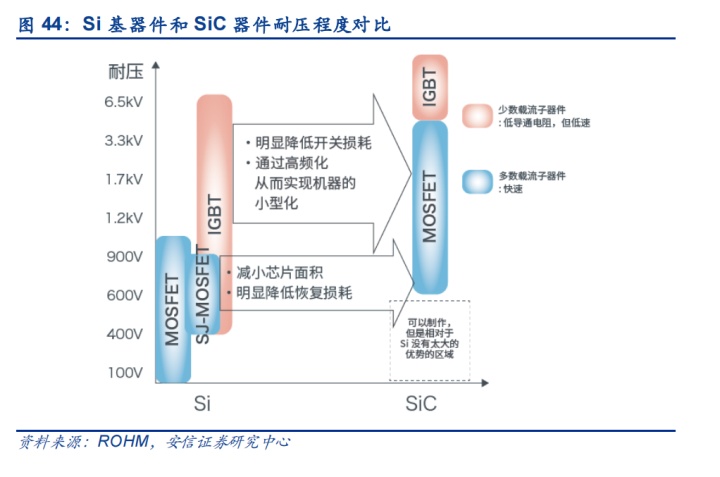

电动汽车上的功率器件大致有三个选择,一是MOSFET、Si-IGBT,以及SiC-MOSFET。

MOSFET 主要应用于A00级车型,市场占有率较低,且未来有望被IGBT所取代。

业内一般常说的Si-IGBT是以Si为基体材料的功率元器件,SiC -MOSFET则是以SiC为基体材料的功率元器件。

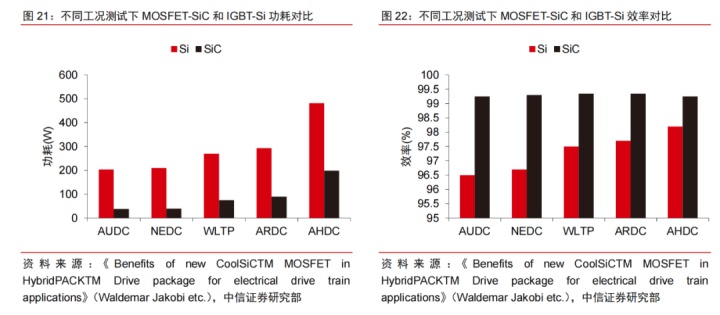

SiC- MOSFET与Si-IGBT相比,前者耐压程度高、开关损耗低、效率高,但是价格也高。

在考虑使用 SiC带来的电池成本、磁材成本和其他成本的系统经济性后,根据中信证券测算,当电池容量达到75kWh时,使用SiC可在系统单位成本上获得正向经济性。

例如,为了效率,不怕贵的特斯拉,在400V电压平台上,全系车就都采用了SiC-MOSFET。

在中国,800V平台中,才考虑采用SiC MOSFET,是因为原来400V平台适用的Si-IGBT不再适用。

在工作过程中,电机控制器会在直流母线电压基础上产生电压浮动。因此,在450V直流母线电压下,IGBT 模块承受的最大电压应在650V左右,若直流母线电压提升到800V以上,对应的功率器件耐压水平则需提高至1200V左右。之前适用于400V的Si-IGBT模块将不再适用。

因此,在800V平台上,如果还用Si-IGBT,则需要换成耐高压的;或者考虑采用SiC -MOSFET。

因为即使换成耐高压的 Si-IGBT,其在800V 高电压平台上仍然存在着损耗高、效率低、体积大的缺点。

有业内人士表示,800V平台上所用Si-IGBT要明显大于400V电压平台,这对本就紧张的车内空间布置带来更大的困难。

据科锐(Cree)预测,电动汽车上的 SiC 逆变器能通过增加 5%-10%的续航节省400-800美元的电池成本(80kWh电池,102美元/kWh),与新增200美元的SiC器件成本抵消后,能够实现至少200美元的单车成本下降;从整车成本看,当SiC器件成本下降至当前Si-IGBT成本的2倍时,应用SiC器件的整车成本应不高于搭载 Si-IGBT的整车成本。

刘明辉也认为,采用SiC器件是划算的,采用SiC后,相比Si-IGBT的效率提高了3%左右,但是续驶里程却可以提高5%左右。

简单点儿说,就是SiC器件带来的空间节省、续驶里程增加,和多支出的成本比,还是划算的。

在刘明辉看来,SiC器件之所以贵,是因为没有人用,需求量一旦拉升,价格就会大幅下降。

阳光电源总裁洪思明也有类似观点,他认为,当车辆电量达到60度电以上,使用SiC器件基本上能达到成本的平衡点。也就是说,率先采用高电压的中高端车型会率先搭载,中低端车型暂时还无法普及。“如果将电动汽车定位为一个高端大玩具,虽然SiC器件成本有所提升,但同时也提升了车辆加速和NVH等方面的性能。”

当然,再次强调,也可以不选SiC器件,在快充速率上不会有任何影响。

但是选用SiC器件,可能要面对中国产业链并不完善的窘境。尤其在芯片供应相对紧张的情况下,中国能否实现自主供应,是供应链安全成为首要考虑的因素。

某资深业内人士告诉《电动汽车观察家》,目前中国没有任何一家(包括比亚迪)、任何一片SiC芯片装到量产车上。在功率芯片方面,仍基本依赖进口。

其实不要说第三代材料的SiC器件,就是二代材料的Si-IGBT芯片,中国也需要大量依赖海外企业供应,目前能够生产的企业也就比亚迪、中车少数几家企业供应。

有数据显示,中国95%的中高端IGBT芯片主要依靠进口,日德等IGBT企业是我国进口IGBT芯片的主要来源,其中日本的三菱和富士电机以及德国英飞凌,几乎垄断了国内90%以上的IGBT高端市场。

阳光电源的研发人员在沟通中也表示,SiC芯片本身难度大,控制器开发也比硅基的难。“硅做了那么多年都有很多的积累,但碳化硅还没有。”

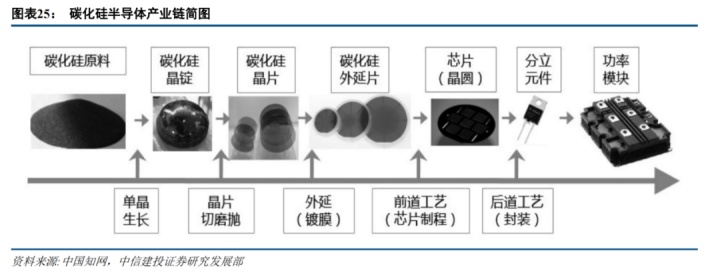

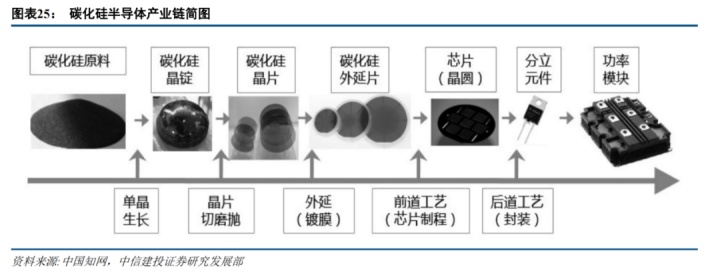

SiC器件价值链可分为衬底——外延——晶圆——器件。SiC衬底是SiC器件的主要成本和难点所在,所占的成本最高为50%。主要原因单晶生长缓慢且品质不够稳定,并且这也使得是SiC价格高,没有得到广泛的推广。

在SiC行业中,企业的运营模式主要可分为两类:第一类是覆盖较全的产业链环节,如同时从事SiC衬底、外延及器件的制作,包括科锐(Cree)、罗姆(Rohm)等。第二类是只从事产业链的单个或者部分环节:单晶衬底方面,例如新日铁住金、Norstel 等;外延片方面,例如DowCorning、II-VI等;器件/模块方面,例如意法半导体、安森美。总体而言,Cree 是全球SiC相关技术的龙头企业。

中国的SiC功率半导体相关厂商主要包括单晶衬底企业山东天岳、天科合达、同光晶体、中电科等;外延片企业天域半导体、瀚天天成等;器件/模块企业中车时代电气、世纪金光、泰科天润、扬杰电子;设备企业北方华创、沈科仪等。

虽然这些企业都在布局,但是目前中国的SiC产品,仍然不能满足车规级市场的需求。

随着SiC产品的相关投资增长,例如华为战略投资山东天岳获 10%股权,北方华创向天岳批量供应 6 英寸单晶炉,产品缺陷控制情况较好;比亚迪也在进行SiC功率半导体相关技术研发等。或许有一天中国也能培养出满足车规级需求的SiC芯片企业。

参考资料:天风证券《800V高压平台SiC应用,新能源汽车供应链的投资机会》;

中信建投证券《新能源汽车产业趋势系列报告之八:功率半导体,驭电者之歌》;

欧洲汽车那些事儿《电动车续航里程与充电性能展望(上)》;

方正证券《电子行业专题报告:第三代半导体之SiC研究框架》

广告

广告