氢燃料电池的“心脏”-膜电极

膜电极(MEA)是氢燃料电池的最核心部件,是多项物质传输和电化学反应的核心场所,其制备技术不但直接影响电池性能,而且对降低电池成本、提高电池比功率与比能量至关重要,被形象地称为燃料电池的“心脏”。

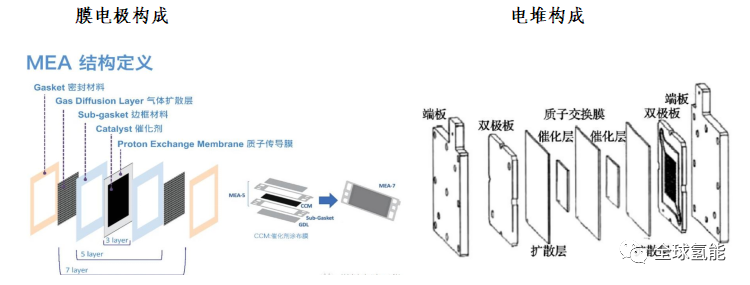

在构成方面,膜电极是将质子交换膜、催化层电极、扩散层在浸润全氟磺酸隔膜液后,在一定温度和压力下,热压而成的三合一组件,与双极板组成燃料电池电堆。

图 膜电极组成

一、制备工艺

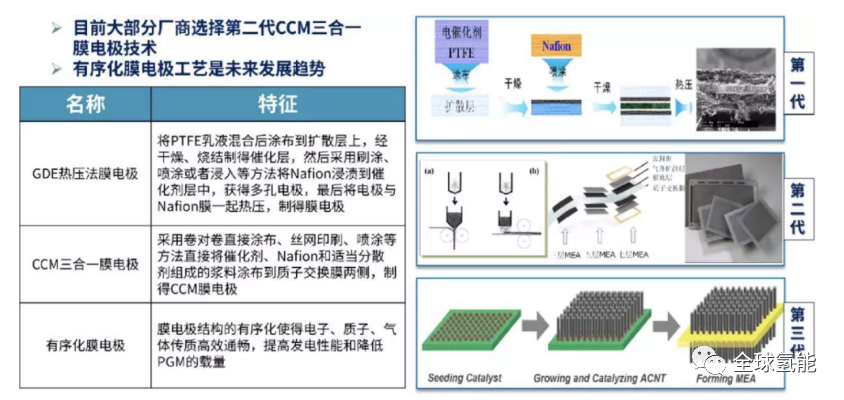

膜电极的生产工艺经历了GDE型膜电极(热压法膜电极)、CCM(catalyst coated-membrane)膜电极和有序化膜电极三个阶段。

图 制备工艺

CCM膜电极制备工艺现已被广泛采用,是目前主流的商业化制备方法(包括转印、喷涂、电化学沉积、干粉喷射等,具有高铂利用率和耐久性的优点),随着纳米线状材料的发展,市场尝试将其引入到膜电极催化层,从而催生了有序化膜电极概念;膜电极结构的有序化使得电子、质子、气体传质实现高效通畅,具有最大反应活性面积及孔隙连通性,以此实现更高的催化剂利用率,对提高发电性能和降低PGM的载量提供了新的解决方案。

二、膜电极产业链

1、产业链位置

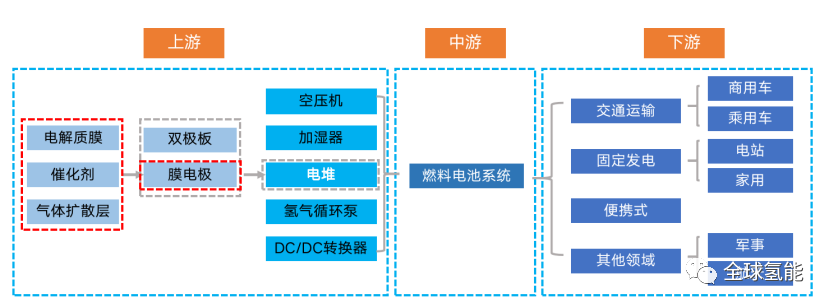

膜电极处于燃料电池上游,由电解质膜(质子交换膜)、催化剂、气体扩散层构成。虽是三种核心材料的合成组件,但膜电极由超过12种不同的核心材料组成,其产业化的难点之一就是核心材料的筛选,其次是制成工艺连续化以及工程验证,其技术难度不亚于比质子交换膜。

图 燃料电池产业链

目前在燃料电池系统、电堆环节,国产企业已经实现产品批量供应,随着膜电极国产化的逐步深入,燃料电池产业链已经基本实现国产化。但产业链中质子交换膜、气体扩散层等材料环节仍处于研发或小批量试制阶段,持续引导国产化推进,实现技术独立可控对成本下降意义重大。

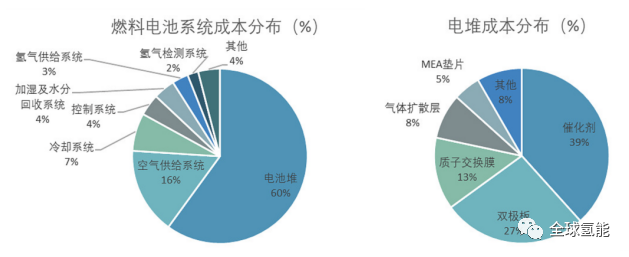

2、成本构成

图 成本构成

在氢燃料电池系统中,电堆占总成本的比例高达60%;膜电极又占电堆总成本的60%。随着量产规模的逐步扩大,膜电极(质子交换膜+催化剂+气体扩散层)在电堆成本中的占比有望从60%(年产1000套电堆)下降至47%(年产50万套电堆)。

规模化生产有助于膜电极组件成本降低,继而带动燃料电池成本下降,更有利于燃料电池车的推广,对膜电极头部企业而言,有利于率先占领国内市场,真正逐渐替代巴拉德等外国技术在国内的市场份额。

三、市场分析

1、市场规模

随着国内燃料电池产业的快速发展,国内电堆及其零部件环节基本实现国产化,膜电极作为电堆的核心组成部分,需求量也随着燃料电池行业的发展逐步上升。

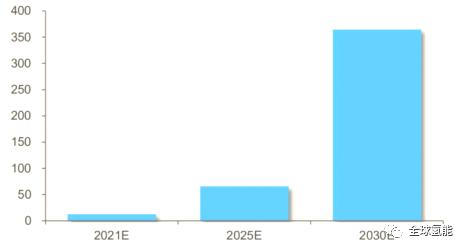

在规模化、国产化推动下,燃料电池成本将快速下降,补贴期末氢燃料电池车(FCV)将在部分地区实现无补贴条件下对标燃油车平价,经济性优势驱动下,FCV将持续放量,2030年预计产销规模达到百万。

图 2021-2030年膜电极市场预测 单位:亿元

假设2021、2025、2030年燃料电池车需求达1.5辆、10万辆、100万辆,考虑燃料电池重卡放量,单车系统额定容量将由此前30kW为主逐步提升至100kW左右。膜电极功率密度由目前1W/cm2逐步升至1.5W/cm2以上,对应2030年膜电极需求接近1千万平米,对应2030年市场规模在350亿元。

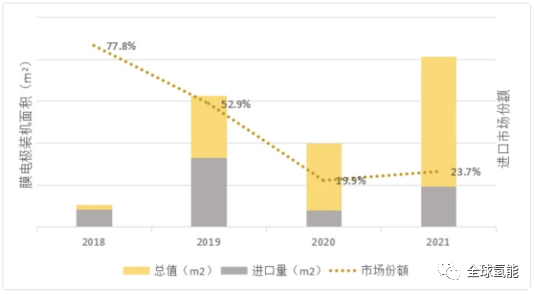

2、进口替代趋势

图 2018-2021年膜电极装机面积

势银数据显示,2018年和2019年进口膜电极占据了市场主要份额,分别占国内市场份额77.8%和52.9%,2020年开始进口膜电极市场份额明显降低,约占市场份额20%。可以看出,随着技术的发展,国产膜电极市场份额从2020年开始逐渐上升,进口量大幅减少。

3、商业化规模进程

目前,国内领先膜电极企业产品功率密度均超过1W/cm2,测试使用寿命达到1~2万小时,已基本满足产业化应用需求,2019年开始国产膜电极产品逐步开始供应。国产膜电极较进口产品成本优势明显,带动燃料电池成本持续下行。

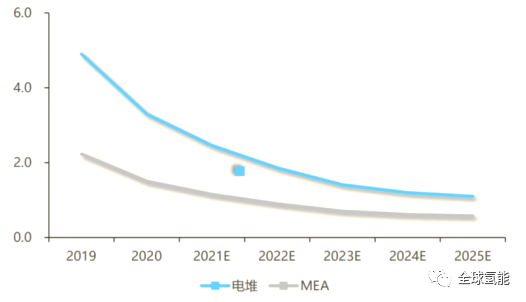

图 MEA降本曲线(元/W)

短期国产化、规模化将是降本的主要推动,未来功率密度提升带来更大降本空间。国产化MEA产品规模化应用增强供应商议价能力,大批量采购情况下上游原材料成本有望大幅下降,同时规模效应摊薄高昂的设备投入,带动MEA成本下行。远期看,MEA功率密度提升将降低单瓦材料用量,实现更大的降本空间。

四、行业相关企业

据不完全统计,国内从事膜电极相关企业如下所示。

图 膜电极相关企业

五、发展前景

1、进口和国产化

一方面是产业初期,产业链集中攻关的重点在系统及电堆,对于膜电极关注较少,产业链存在缺失,电堆企业采购较为成熟的进口膜电极,显然后者的性能优势较为明显,占据了大部分市场。另一方面国内膜电极技术水平参差不齐,存在批次一致性较差等问题,需要时间去改善。从2019年开始,国产膜电极市占率逐渐上升,特别是独立膜电极公司开始发力,一批优秀专业膜电极经历了从小批量应用到规模化出货,其功率密度均超过1W/cm2,测试使用寿命可达到1~2万小时,产品良率大幅上升。在政策引导下,国产化替代的步伐将会加快,预计2022年膜电极国产化率很可能超过60%。

2、产能和需求

国内的膜电极企业可分为自产自用型和独立的膜电极公司,前者随着自身电堆的出货需要逐渐的释放产能,多采用脉冲喷涂或超声喷涂等工艺,少数采用卷对卷设备。而第三方膜电极公司的产能设计一般比较超前,卷对卷设备是多数的选择,考虑未来大规模需求而设计,一旦市场需求激增可快速响应,从而扩大市场份额。

3、成本和价格

目前膜电极的成本约占电堆价格的50%,市场价格约在1200-1500元/kW的区间,如果达到千平级的订单,价格可以下探到千元之内。电堆已经开始激烈的价格竞争,会直接传导至膜电极的价格,而膜电极的又受制于上游的原材料价格。单从原材料本身的价值来测算膜电极价格能低至500元/kW以下,但现实还需要从如质子交换膜、碳纸等原材料国产化后降本,及量级提升带来的成本分摊和规模效率来着手。

4、发展方向

其一是铂载量问题,目前国内膜电极的铂载量水平已经达到0.3g/kW,多数的膜电极企业在攻关低铂化膜电极技术,使用合金催化剂被认为是一个发展方向;膜电极工艺在未来会有不断的技术迭代,对膜电极公司的要求会不断提高,产品迭代应用验证周期较长,需要有前瞻性眼光,提前布局。

其二是产业分工问题,未来产业链整合势在必行,电堆公司会自产膜电极或者向上游延伸,独立膜电极公司的市场空间可能会被压缩,但目前的产业分工合作正在越来越细,电堆公司会考虑自产和采购之间的投资回报关系,若市场上的膜电极质优价廉,电堆公司可能不必要再投入建设膜电极产线,同时也可预计到未来独立膜电极公司和电堆公司的绑定关系肯定会逐渐加深。

- 下一篇:基于能量回收反拖扭矩的纯电动车减速器啸叫问题优化

- 上一篇:约束系统零部件试验简介

编辑推荐

最新资讯

-

中汽中心工程院能量流测试设备上线全新专家

2025-04-03 08:46

-

上新|AutoHawk Extreme 横空出世-新一代实

2025-04-03 08:42

-

「智能座椅」东风日产N7为何敢称“百万级大

2025-04-03 08:31

-

基于加速度计补偿的俯仰角和路面坡度角估计

2025-04-03 08:30

-

《北京市自动驾驶汽车条例》正式实施 L3级

2025-04-02 20:23

广告

广告