汽车芯片产业链浅析

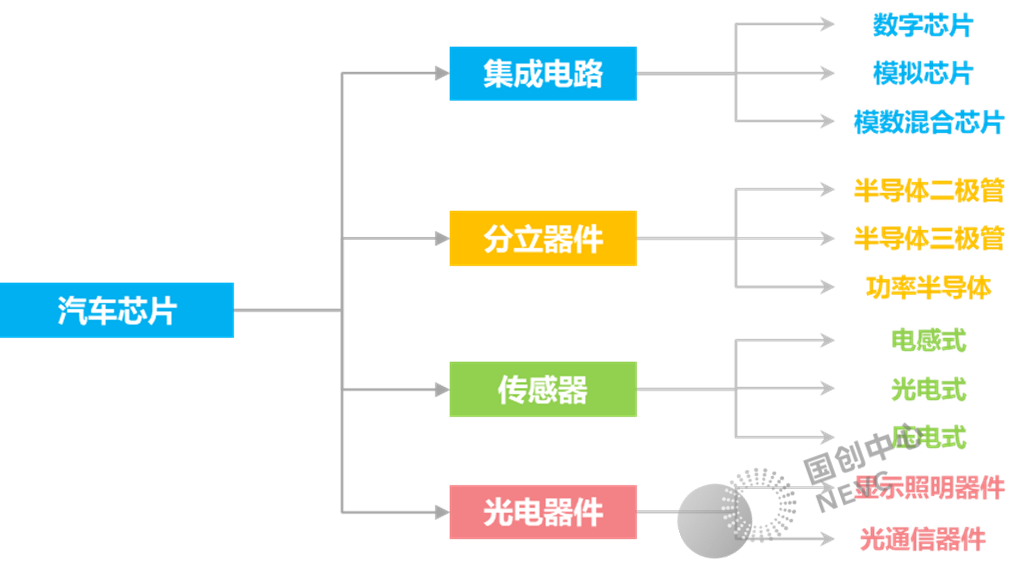

本研究报告覆盖的汽车芯片范围为车用集成电路、车用分立器件及车用传感器器件等,各类汽车芯片具有不同的功能,应用于车身控制、网关、动力安全、自动驾驶、智能座舱等领域。

核心观点

- 汽车产业加速变革升级,智能新能源汽车持续快速发展,汽车芯片需求和价值高速增长;- 美日欧三足鼎立,中国全产业链生态建设不足、地缘经济影响严重制约国产汽车芯片快速发展;- 中国多措并举叠加汽车产业链重构加速国产汽车芯片应用推广;- 汽车芯片产业链条长且分工高度专业化,国产化仍需联合全球资源技术创新和国家政策持续扶持。

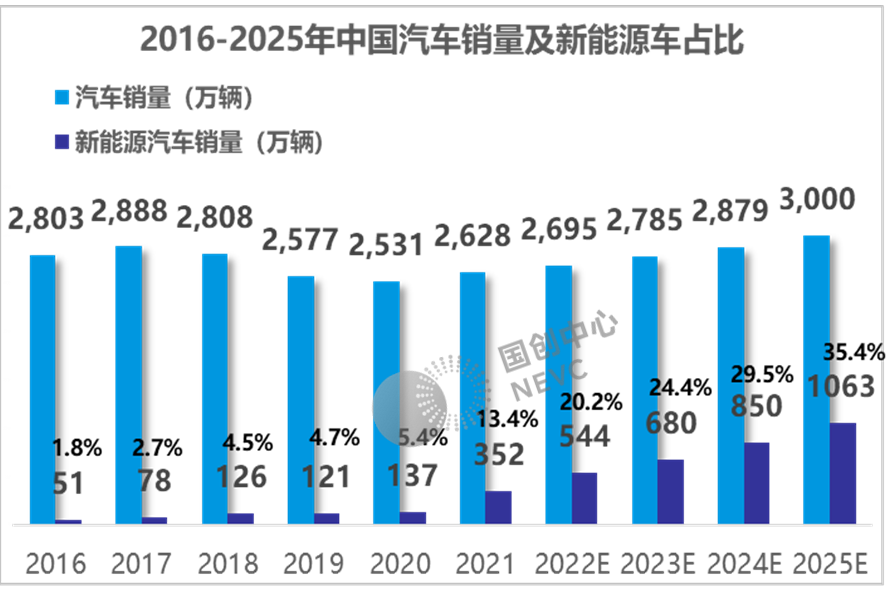

一、芯片对汽车产业的重要性2021年全球新能源汽车销量611万辆,同比增长110%,渗透率达10-12%。我国新能源汽车市场发展呈现爆发式增长,2021年中国新能源汽车销量约352万辆,渗透率13%;2022年1-8月,新能源汽车累计销量326万辆,同比增长1.2倍,市场渗透率为25%。预计2025年新能源汽车销量达1063万辆,持续推动汽车芯片的需求。

数据来源:中汽协,中国电动汽车百人会,碳达峰行动方案

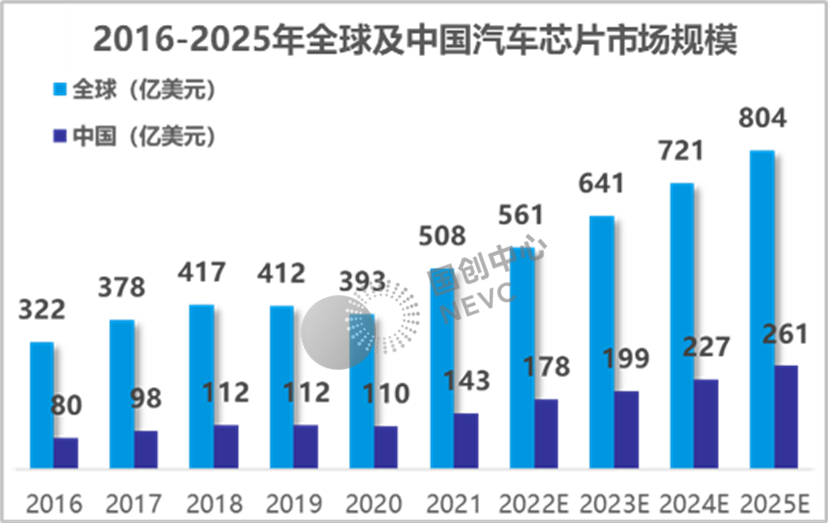

根据中国汽车工业协会公布的国产品牌乘用车单车平均搭载芯片总数,2022年燃油车单车平均搭载938颗芯片,新能源车单车平均搭载1459颗芯片,2025年预计分别搭载985颗、1605颗芯片,以新能源汽车为首的汽车芯片数量需求将持续增长,进一步增加对全球汽车芯片的需求。根据Infineon的数据,半导体单车价值量在传统燃油车为490美元,在新能源车接近1000美元;随着智能化水平提升甚至达到3000美元。2021年中国汽车芯片市场规模约143亿美元,占全球市场比重约28%,预计2025年中国汽车芯片市场规模将达到216亿美元,年复合增长率达到11%。

数据来源:IC Insights统计数据,国创中心测算

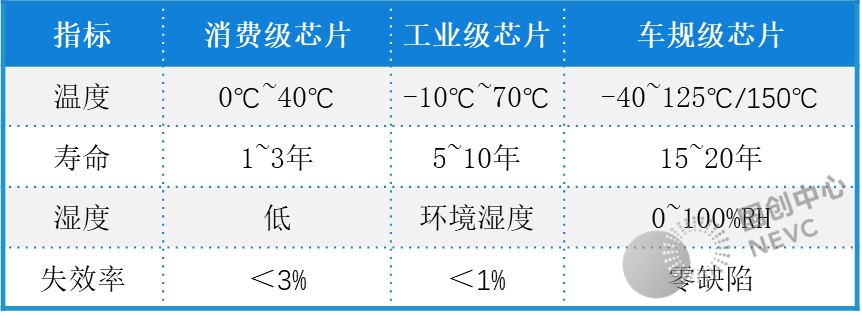

汽车芯片需要满足更苛刻的使用环境、更高的可靠性以及更长的使用寿命要求,其性能要求高于工业级和消费级,同时需求量远高于军工级和航空航天级,兼具高技术壁垒和高需求的特点。

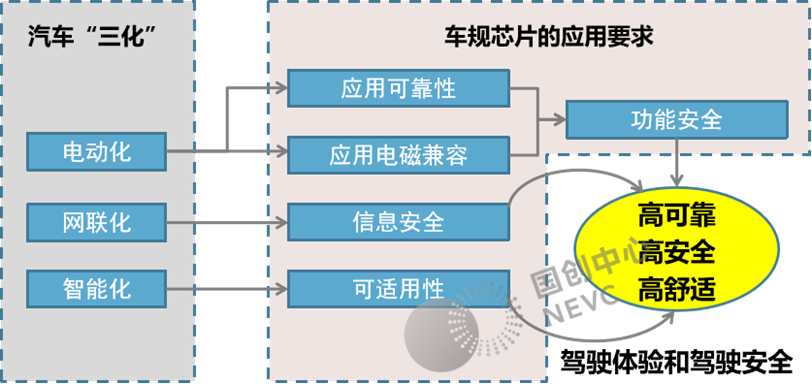

随着新能源汽车销量提高叠加电动化、网联化、智能化发展趋势,汽车芯片需求持续扩大,同时对功能安全、高可靠性、高安全性提出更高要求。在JIT(Just in Time;准时制)生产模式下,半成品库存的积压被减少到最低的限度,导致车企的芯片备货不足。根据专家分析,智能网联化发展80%创新来自芯片;预计2027年,智能汽车芯片超1000亿美元。

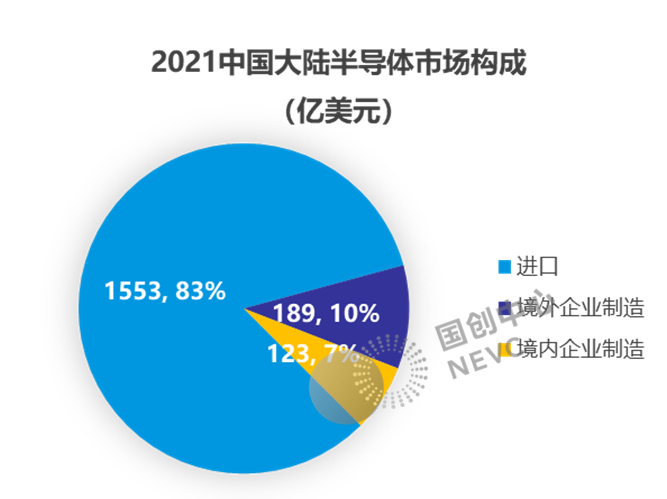

二、汽车芯片产业发展现状从全球芯片市场竞争格局来看,行业集中度较高,海外头部企业多被美国、日本、中国台湾等国家/地区占据着,中国大陆在一些核心技术上远远落后。2021年中国大陆半导体消费市场1865 亿美元,在中国大陆制造的半导体价值为312亿美元、占比39.4%,其中总部位于中国大陆的公司生产了价值123亿美元的半导体、仅占6.6%,国内半导体市场本土化程度极低。中国汽车和新能源汽车市场规模稳居世界第一,但汽车芯片自给率不足10%,国产化率不足5%,发展受限。

数据来源:IC Insights统计

2020年9月以来,全球汽车行业因缺芯导致停工停产问题突出,中国整车厂在供应链体系资源掌控能力弱,汽车芯片保供压力空前。这是一个多方面原因造成的系统性问题,一是需求端新能源汽车销量增加;供给端符合汽车芯片的产能不足;二是汽车芯片产能布局扩张慢、关键汽车芯片的国内产线不满足车规要求,供货周期较长;三是突发事件影响全球供应链,消费芯片利润高、需求增加挤占产能,疫情等黑天鹅事件使汽车芯片生产、运输受限。

汽车芯片涉及汽车和芯片两大产业协同发展,技术和资本含量高,产业链高度全球化,国产汽车芯片虽起步较晚,但在国家政策、产业安全和市场需求的多重驱动下发展迅速。国内的汽车芯片厂商在2010年时就只有几家;2015年10家左右,但多集中在后装市场;2020年的时候成长到了40家;2021年年初国创中心牵头编制的《汽车半导体供需对接手册》已收录了59家半导体企业的568款产品,覆盖计算芯片、控制芯片、功率芯片、通信芯片等10大类、53小类产品,占汽车半导体66个小类的80%,其中已上车应用的产品合计246款、占收录产品总数的43%。新兴自主芯片企业投融资热度仍较高,头部企业尤其获得市场青睐。

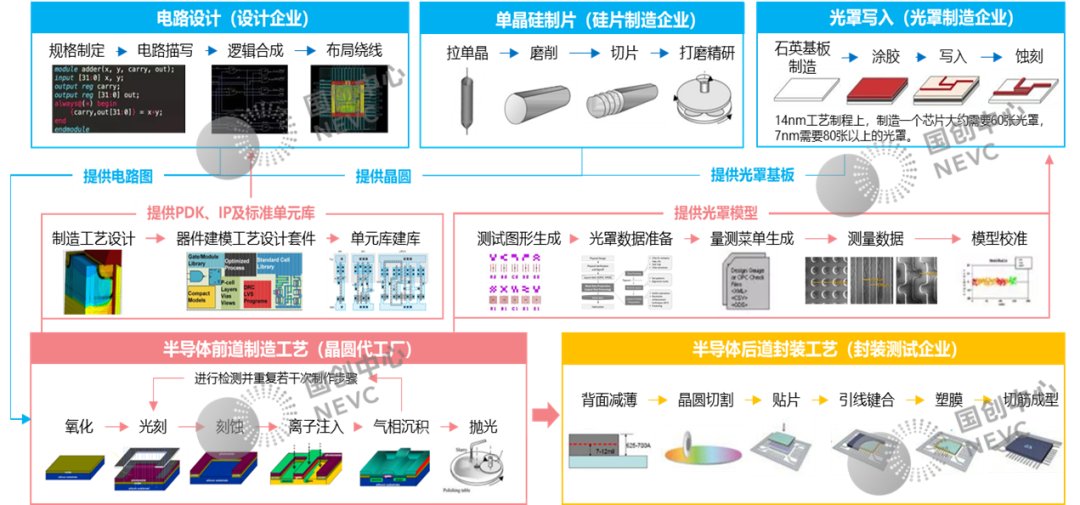

芯片设计制造全流程概览

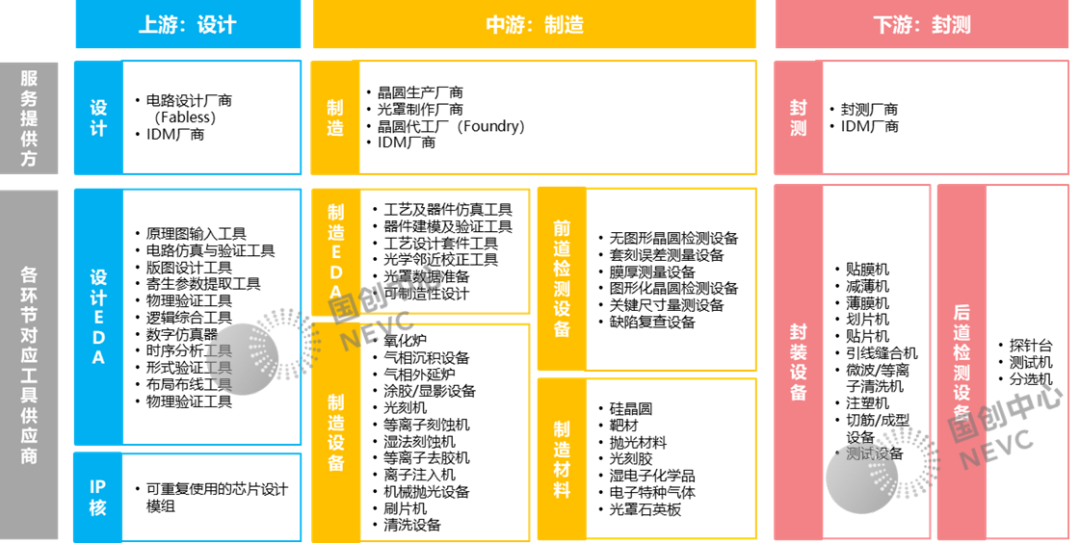

国产汽车芯片行业虽持续快速发展,但仍面临设计研发能力不足、制造缺乏车规工艺积累、测试认证和标准规范体系不全、关键产品缺乏应用等全产业链生态建设不足的问题。

2.1芯片设计环节国内厂商对国外EDA软件及IP核依赖极强。国内少数EDA厂商与全球头部企业差距明显,主要因为EDA工具链非常长,大多从某一环节单点切入,目前在模拟电路全流程设计工具领域初具规模,然而数字电路全流程设计工具仍是空白领域,尚不能实现全工具链覆盖,中国EDA产品线仅占集成电路设计所需全套软件的30%左右,全球市场份额仅有0.8%。国外Synopsys、Cadence和Siemens Mentor三家全流程EDA工具链巨头占据了全球约80%市场份额,在国内占据了约90%市场份额。由于半导体关键核心技术被掌握在少数厂商手中,美国《芯片与科学法案》发布,卡脖子风险增加。

资料来源:华大九天招股书,赛迪智库

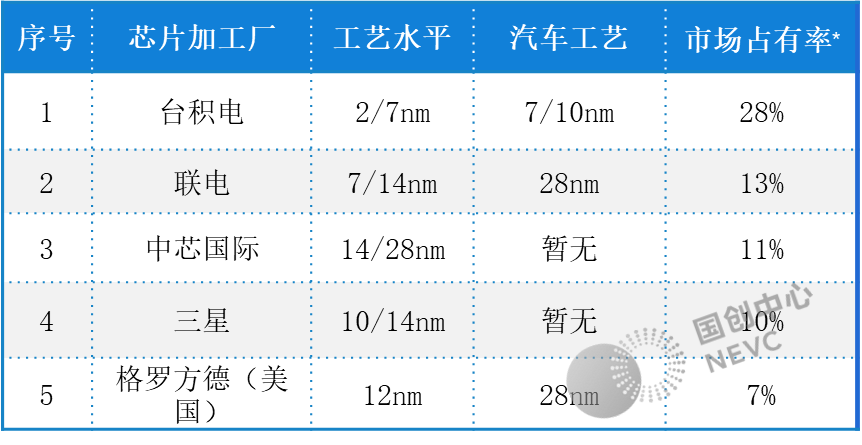

2.2 芯片制造环节国内晶圆代工厂在车规级制造产线上面临产品成本、稳定性及配套设备竞争力不强的问题。芯片加工需要~5000道工序,汽车芯片生产加工工序能力指数(CPK,值越大表示品质越佳)≥1.67,产品合格率=99.99994%。国内芯片制造产能够但工艺暂不能满足车规要求,消费级芯片制造工艺已达到14nm制程,车规级产线需要通过IATF16949认证、额外设备投入并调整工艺参数使芯片产品满足可靠性要求,投入大产出相对低,预计到2023年才能实现40nm工艺量产及28nm工艺测试流片,目前汽车芯片制造仍多依赖国外晶圆代工厂。

*市场占有率:指芯片加工厂成熟制程

芯片制造设备中光刻机厂商的市场集中度最高,全球仅有3家企业具备高端光刻机制造能力,其中以ASML为首,按销量和销售额分别在全球占比达到62%以及91%,我国高端光刻机设备全部依赖进口。其他设备部分已有国产化产品但满足车规需求还需进行优化:在蚀刻机方面,我国蚀刻机设备几乎可与世界前沿技术比肩,北方华创、中微已有成熟的14nm产品,车规半导体在蚀刻技术方面初步具备国产化能力;在薄膜沉积设备方面,我国也具有一定的生产能力和技术水平,CVD相对成熟。受到美国对中国先进制程的限制,高性能复杂芯片设计制造自主化过程更加艰难。

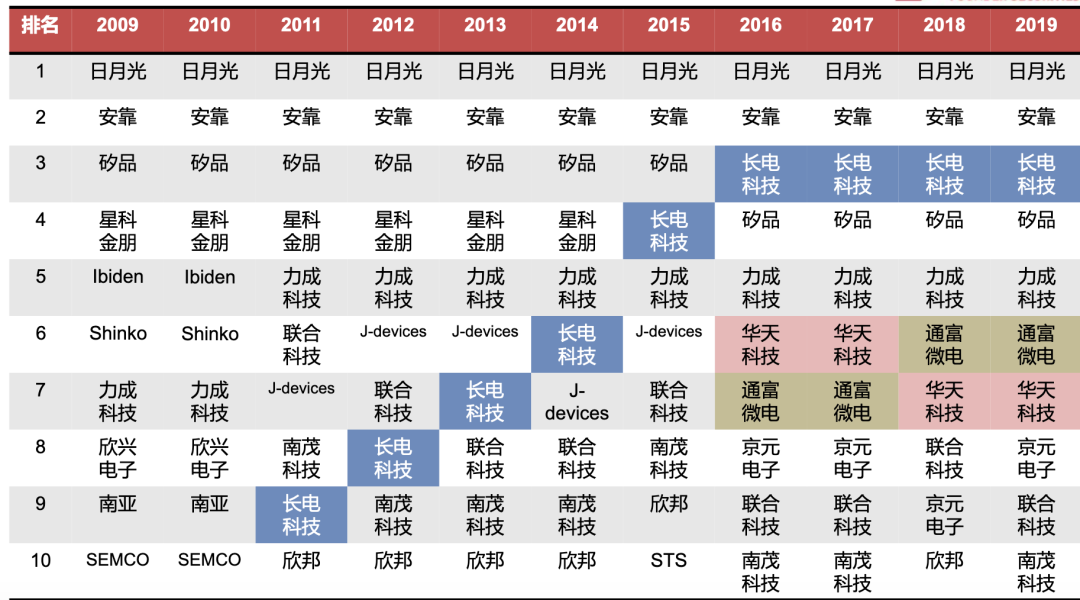

2.3封测环节芯片封测行业技术壁垒、对人才的要求相对较低,在当前国产芯片产业链中,国产化程度最高、行业发展最为成熟。从封测企业角度来看,目前全球十大封测公司市场份额超过80%(中国台湾:日月光、矽品精密、力成科技、京元电子和欣邦;中国大陆:长电科技、通富微电、华天科技,市场份额21%;美国:安靠科技,市场份额15%;新加坡:联合科技,市场份额2%),竞争格局稳定。

资料来源:方正证券

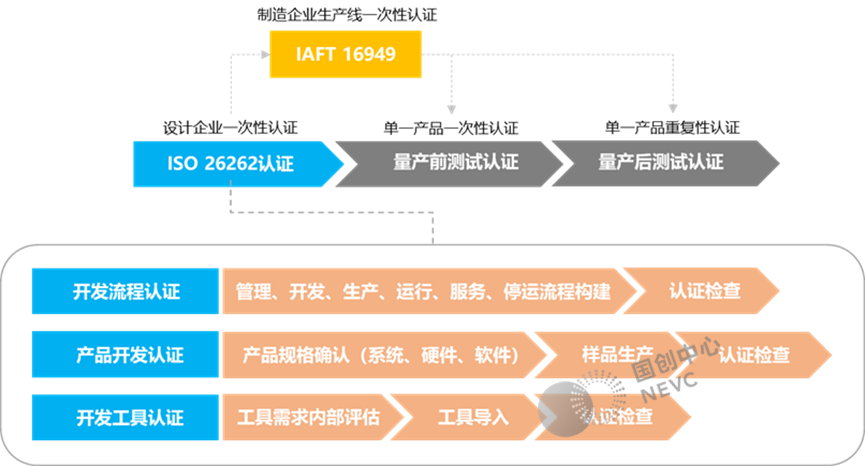

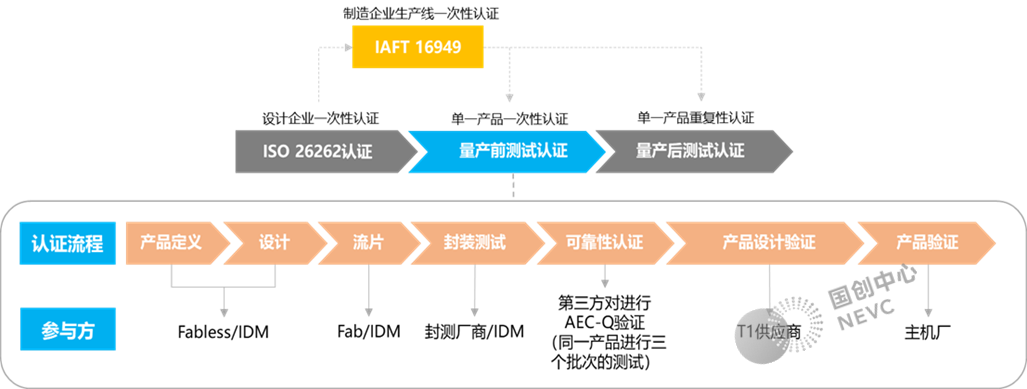

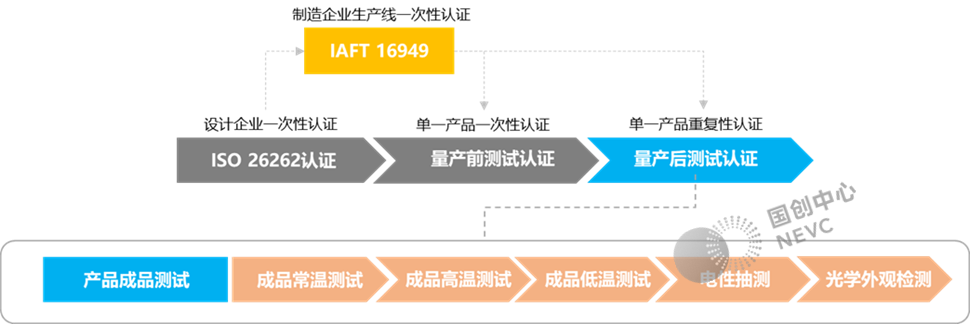

然而汽车芯片在设计、生产、可靠性认证等阶段有相对应的参考标准,包括设计阶段的ISO26262、生产制造阶段的IAFT16949、AEC-Q、可靠性阶段的AEC-Q等。目前国内标准认证体系尚不完善。

汽车芯片厂商需要学习和掌握车规芯片全流程生产要求,包括流程管理(符合IATF 16949的供应链质量管理标准、ISO 26262功能安全认证的要求等)、制造工艺(每一片身份识别、零缺陷终身产品追踪等)、质量验证(流片前、流片后、AEC-Q可靠度标准、出厂测试等)、建立核心车规级IP等能力。这对国内芯片厂商进入整车厂供应链提出很高的要求。

汽车芯片供应商开发流程认证

汽车芯片供应商产品量产前测试认证

汽车芯片供应商产品量产后测试认证

综上,汽车芯片上车应用前原则上需要完成IAFT 16949、可靠性认证、功能安全流程认证和功能安全产品认证。国内亟待建立覆盖车规半导体全项测试方法和评价体系,提升自主测试专业度和效率。新能源汽车相比传统燃油车,电机控制器、车载DC/DC变换器、车载充电机OBC和电池系统BMS代替了发动机控制单元和变速箱,一般都配置智能系统包括远程通信控制器T-Box、网关控制器、V2X设备OBU、车载信息娱乐系统IVI、智能驾驶计算平台、组合导航、感知传感器等,因此对汽车芯片提出不同的要求:1、不需要发动机和变速箱专用芯片;2、增加电力电子用芯片,如驱动芯片、功率芯片等3、增加电池管理相关芯片;4、增加与智能系统相关的计算芯片、存储芯片、无线通讯芯片和信息安全模块;5、控制芯片可能会向集成度高、功能复杂的方向发展,在域控制器发展趋势下,低功能MCU用量会减少;6、电源芯片向集成化方向发展。

国家新能源汽车技术创新中心主任、中国汽车芯片产业创新战略联盟秘书长原诚寅表示智能新能源汽车对芯片的不同需求是中国标准建设依据,因此研究关键汽车芯片的测试技术、建立适应于中国的标准规范体系是自主代替的关键环节。

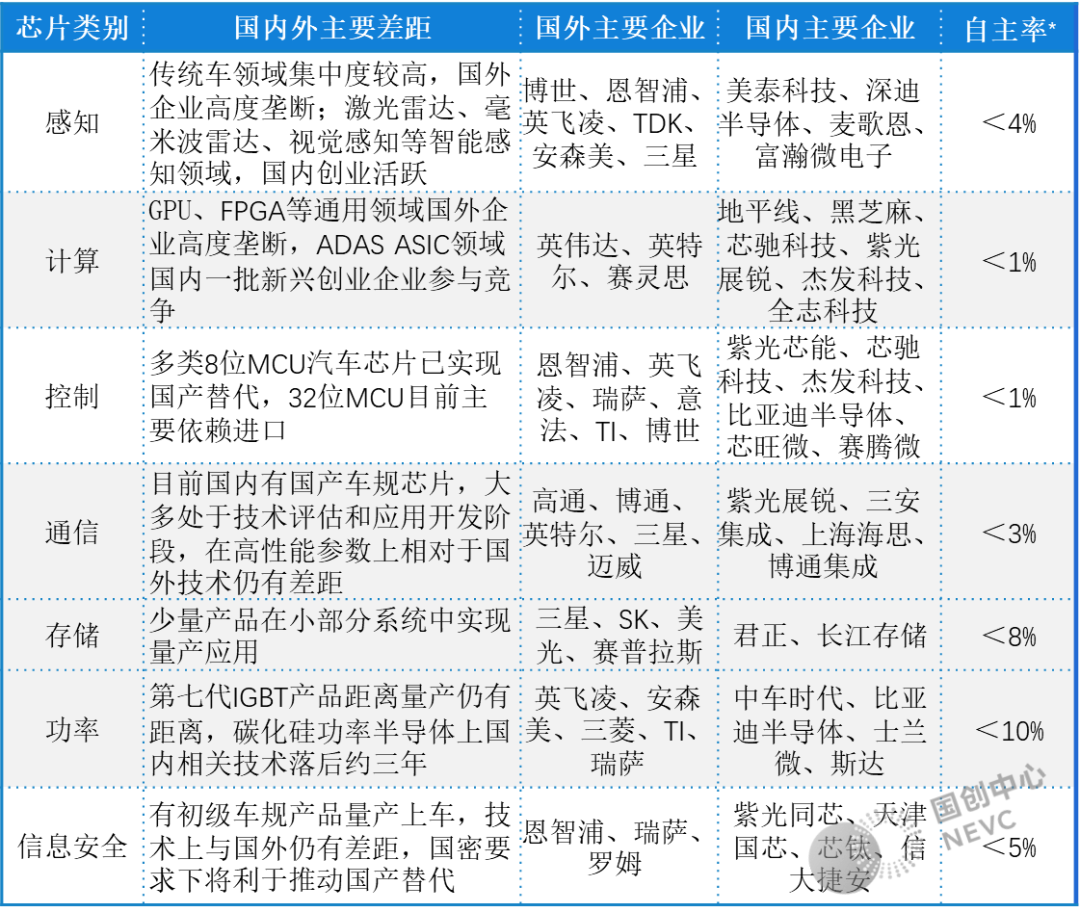

2.4产品应用环节集成电路产品方面,MCU结构性紧缺、SoC芯片中部分关键核心部件仍依赖国外产品。多类8位MCU汽车芯片已实现国产替代,32位MCU受设计复杂度及高安全性影响,目前主要依赖进口,国内部分厂商正逐步进入主机厂供应商名单。SoC产品中CPU芯片依赖国外产品,NPU芯片已实现自主研发,相关产品已逐步进入主机厂量产线中。

功率半导体产品,第四代IGBT产品已实现国产替代,第七代IGBT产品受离子注入机设备的进口限制,距离量产仍有距离。碳化硅功率半导体上国内相关技术落后约三年。

国产汽车芯片应用现状概况

自主率*:基于国创中心2021年预估

三、国产汽车芯片的未来趋势从需求、供给两方面预判芯片产业未来的发展趋势,预计汽车芯片未来需求将不断扩大;供给端部分芯片已有国产产品,但多数芯片供给将持续紧张,上游原材料存在不确定性;地缘经济影响给产业发展带来诸多不确定性。

(一)未来随着新能源汽车销量的提高和单车搭载芯片的增加,汽车芯片需求将不断扩大。新能源汽车销量逐渐由以政策驱动为主转向市场驱动,预计2022年中国新能源销量将达到550万辆左右,2030年在1700万辆左右,渗透率有望实现50%。根据Infineon的数据,半导体单车价值量在传统燃油车为490美元,在新能源车接近1000美元;随着智能化水平提升甚至达到3000美元。以新能源汽车为首的汽车芯片需求将持续增长,进一步增加对全球汽车芯片的需求。

(二)供给端国产芯片企业产品力不断提升,功率芯片有望优先实现国产替代,数字芯片、模拟芯片和模数混合芯片供给紧张局面短期难以有效改善。功率芯片有望优先实现国产替代,IGBT功率器件国产率超三成,但高端产能仍受欧美厂商产能制约。数字芯片中,MCU 结构性紧缺持续、SoC芯片未来存在缺货风险、存储类芯片缺货引发产品价格上浮。模拟芯片及模数混合芯片中,传感器芯片短缺问题会长期存在、电源管理芯片供给紧张。

(三)美国《芯片与科学法案》对芯片补贴所带来的先进半导体生产线转移,将直接影响在大陆选址的晶圆制造工厂的扩产计划,未来将进一步加剧产能紧缺问题。从长期来看将对全球半导体竞争格局产生深远影响,未来全球芯片产业发展将与地缘政治、市场、效率、成本等多重因素相关联。国产半导体产业发展将面临新的挑战。一是EDA受限严重影响复杂高性能芯片设计制造,自主化过程更加艰难。二是芯片法案中的未来科学基金支持将加速全世界芯片人才向美国汇集的趋势,使国内未来芯片行业的人才资源受限。三是未来先进制程相关芯片成本提升,供应链风险持续上升。

四、发展建议中国汽车领域的高速发展对芯片产业提出了更高要求,芯片法案倒逼国产汽车芯片自立自强,要摆脱途径依赖需要开辟新赛道、打造新生态。一是构建自给体系,芯片产业要不断强化国内大循环的主体地位,充分发挥我国超大规模市场优势和内需潜力;二是坚持全球化原则,秉承互利共赢的发展理念团结外部可合作友好资源,国内国际双循环相互促进;三是加强产业协同创新,促进创新链和产业链、资本链密切配合,打造中国特色产业创新生态。

4.1 技术发展建议梳理汽车芯片产业链,优先解决短板问题,通过各类科研技术计划减少因芯片法案带来的晶圆代工厂产能扩建、EDA使用受限等当前影响;通过科研支持、国际合作和人才引进,减少因芯片法案带来的复杂芯片自主化开发、科技人才等未来影响。

第一,针对现有成熟产能,优先围绕40-65nm车规工艺实现工艺改造及核心IP核库建设。晶圆厂协同设计、工具链和设备企业协同提升工艺水平,利于现有产能复制扩建。鼓励在中国大陆外流片的芯片产品回国流片。

第二,针对先进制程产能需求,支持低制程实现高性能芯片的路径。发展专用处理器智能设计和跨层优化的设计自动化方法,研制专用处理器前端设计工具链,在典型应用场景下基于国产低制程工艺实现跨级高性能芯片生产。

第三,针对EDA工具链,支持数字芯片电路设计、仿真和验证、制造工艺设计环节的EDA研发,填补国内空白;支持头部企业整合资源进行技术攻关,推进国产EDA迭代验证和优化,加快实现全工具链覆盖。

第四,针对数学、物理等基础理论,加大研发投入和人才培养,并借助新体系联盟国家的基础学科积累。

第五,针对新全球化供应链体系,牵头建设测试认证标准体系,构建以中国为技术创新核心的产业链。下游应用环节,支持国产汽车电子方案,针对应用定义芯片。

4.2政策建议第一,加强顶层设计同时坚持精准施策。建议国家相关部门建立部际会商协调机制,联合出台相关政策,精准施政、聚焦扶持领军企业。优化芯片产业的区域布局,坚持全国一盘棋。利用好链长制串联不同企业、产业、要素资源,通过政府、协会、平台赋能产业生态健康发展,建立行政审批绿色通道。

第二,强调产业链上下游协同,发挥行业平台引领。针对产业瓶颈环节聚焦攻关,尽快形成样板,打通上下游协同通道,尽快形成典型产品突破,同时打通商业模式,确保可以在产业领域快速复制放大。加大整车与零部件协同,发挥整车企业对于国内市场深入理解的优势,带动汽车电子厂商发展,加快国产芯片自主替代。

第三,财税政策结合市场化手段,推动产业高质量发展。建议相关部门出台国产芯片的财政扶持政策,并指导相关保险公司配套芯片企业风险保险,鼓励整车企业大胆采用国产芯片,尽快形成需求拉动,建立规模效应。充分运用市场推动手段,出台金融政策扶持有市场竞争力和发展前景的芯片企业,推动银行、基金、信托、私募等金融工具为国内芯片企业提供更好的服务,加快企业IPO进程。

第四,加快专业人才培养,实现长期可持续发展。芯片制造行业最明显特征是人才紧缺,面向高端芯片设计和先进制程发展要求,增加物理、数学和化学等基础学科人才培养和储备,加快提升基础理论研究能力。针对自主产品生产制造需求,通过校企联合培养、建设企业实习基地、博士后工作站等新模式让青年人才快速掌握理论知识、尤其是实践经验。持续推进对中国友好的企业和国际人才进入中国,建设基础学科、实战经验和复合背景的梯次化人才队伍。

作者:许赟珍、钱宇、李亚东

特别感谢:清华大学、中科院计算所、紫光芯能、芯驰科技、中芯国际、经纬恒润、北汽新能源等高校院所、企业专家们给予技术指导和建议。

编辑推荐

最新资讯

-

大卓智能端到端直播实测,16公里复杂路段挑

2025-04-25 17:16

-

《汽车轮胎耐撞击性能试验方法-车辆法》等

2025-04-25 11:45

-

“真实”而精确的能量流测试:电动汽车能效

2025-04-25 11:44

-

GRAS助力中国高校科研升级

2025-04-25 10:25

-

梅赛德斯-AMG使用VI-CarRealTime开发其控制

2025-04-25 10:21

广告

广告